Je réponds à mon propre post ci-dessus parce que je viens enfin de comprendre pas mal de choses et je pense que cela pourrait servir à d’autres personnes venant lire ce fil.

Dans mon post ci-dessus, tous les constats et questions que je me pose viennent essentiellement du fait qu’il me manquait pas mal de points pour tout comprendre.

Ce qui me surprend le plus, c’est qu’il n’existe quasiment pas de ressources en ligne pour en apprendre davantage sur comment cela fonctionne.

J’ai même l’impression que la ressource la plus développée pour en apprendre davantage, c’est bel et bien ce post.

J’ai également demandé à deux avocats fiscalistes de l’aide, l’un n’avait pas les compétences nécessaires et l’autre m’a dit que c’était trop tard pour m’accompagner pour l’exercice 2023.

Étant donné que la majeure partie du savoir semble être à disposition des professionnels du secteur (experts-comptables et avocats), je pense qu’il est vraiment sympa qu’on mette ici le plus possible de ce que nous savons pour en faire profiter tout le monde.

Je vais ici parler du plan non qualifié qui est le moins avantageux en termes de fiscalité par rapport au plan qualifié.

Ce qu’il faut bien comprendre et ce que j’avais du mal à comprendre, c’est que avec le plan non qualifié tout est considéré comme du revenu brut, c’est-à-dire qu’il faut oublier la « flat-tax ». C’est ce qui rend ce plan non qualifié si peu avantageux.

En effet, lors du moment de votre « vesting », la libération de vos actions, on va considérer le montant de ce vesting comme du salaire même si vos actions n’ont pas été vendues. Ce qui signifie que vous allez payer tous les prélèvements sociaux dessus mais aussi les impôts progressifs (se référer à votre TMI).

Ainsi, même si au moment du vesting vous êtes en plus-value ou moins-value par rapport au montant qui vous a été donné en actions, vous paierez des prélèvements sur le montant que vous avez débloqué.

Voici l’explication en un exemple :

Disons que vous avez été embauché par une entreprise qui donne des actions gratuites.

Ils vous gratifient de 100K$ d’actions qui seront débloqués en 4 ans.

Soit 25% par an.

Afin de savoir de combien vous allez hériter d’actions, ils prennent la valeur moyenne de clôture de l’action du premier mois de votre arrivée.

Disons que la valeur moyenne s’élève à 100$ l’action.

Ainsi si l’on regarde combien de fois il y a 100$ dans 100K$, (100 000 / 100 = 1000), nous avons donc 1000 actions.

Le temps passe… au bout d’un an dans l’entreprise vous débloquez enfin 25% de ces 1000 actions, elles deviennent véritablement à vous.

Sauf que maintenant 1 action ne vaut plus 100$ mais 150$ ainsi les 100K$ de l’origine valent maintenant 150K$ car 1000 actions x 150$ = 150K.

Comme il s’agit d’un plan non qualifié, tout est assimilé à du revenu et c’est là que ça fait mal…

En effet, le montant que vous avez débloqué la première année soit 25% de 150K = 37 500 dollars est assimilé à du revenu et vous allez donc payer prélèvements sociaux dessus mais aussi impôts en plus de votre salaire.

Ce qui est aussi étrange et qui fait peur, c’est que l’on nous prélève donc sur le montant total débloqué de RSU, même si les actions n’ont pas été vendues.

C’est-à-dire que si demain l’action venait à perdre en valeur et que nous n’avions toujours pas vendu les actions pour lesquelles nous avons été prélevés, on paiera plus de prélèvements que la valeur que nous avons puisque l’on a payé des prélèvements quand l’action valait 150$ mais nous l’avons vendue plus bas à cause de la baisse à 120$.

Ensuite, en ce qui concerne le sell to cover, il faut que votre taux de prélèvement à la source soit à jour car le sell to cover va couvrir votre impôt à la hauteur de votre taux, ainsi si il est faible, le montant dédié pour les impôts sera faible aussi.

Encore un point d’interrogation subsiste pour moi, il s’agit des plus-values après le passage du sell to cover. Car comme énoncé plus haut nous payons les prélèvements obligatoires à un instant T qui se traduit par un sell to cover, sauf que comme seulement une partie des actions est vendue pour le sell to cover, le reste des actions est soumis aux fluctuations du marché, à la hausse comme à la baisse. C’est-à-dire que si cela monte, il va falloir encore payer des prélèvements dessus. Sauf que à partir de quel point relatif devons-nous payer ces plus-values? Puisque une partie de la plus-value a été payée par le sell to cover plus haut.

Ce qui serait le plus logique, c’est que les plus-values soient en quelque sorte remises à zéro après le passage du sell to cover et donc que le point relatif soit à l’instant T du déblocage des actions.

Pour résumer, pour la déclaration d’impôts, il n’y a quasiment rien à déclarer car avec les prélèvements à la source tous les montants sont déjà pris en compte par l’administration fiscale. Ainsi, si la case 1AJ est bien auto-remplie avec le même montant qui se trouve à la fin de votre fiche de paie du mois de décembre dans la rubrique « Net imposable », alors tout est bon.

Vous pouvez également vérifier le montant dans la catégorie « Retenu à la source » car à la fin, comme tout est assimilé à du salaire, les impôts que vous avez payés se retrouveront dans cette catégorie.

Le seul bon côté du coup d’un plan non qualifié est qu’il est assez simple de déclarer la fiscalité puisque comme c’est assimilé à du salaire, tout est prélevé à la source  .

.

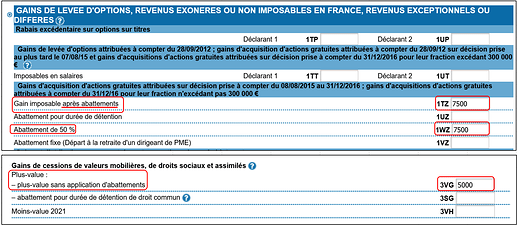

En revanche, je pense que cela se complique lorsque vous allez vendre des actions plus tard qui auront eu une plus-value.

En résumé, il est plus avantageux que l’action soit la moins élevée possible lorsque vous débloquez vos actions, car lorsque nous les débloquons, nous payons comme si c’était un salaire, alors que lorsque nous vendons de notre propre volonté, il s’agit de la flat-tax à 30 % qui est appliquée. Seul problème, nous ne décidons en rien de tout ça, la chance joue son rôle ici, en revanche, il est bien de le savoir.

J’espère avoir été clair et que cela servira aux prochains qui liront ce post, ça pourra aussi peut-être t’expliquer plus en détail @Marc71.

N’hésitez pas à me faire des retours s’il y a des erreurs dans ma compréhension du tout.

Et si quelqu’un peut me confirmer la dernière partie sur les plus-values