Sur la structuration du fond, savez vous quelle est le pourcentage de co invest et de secondaire ?

Quelle est la structuration du fond ? Fond de fond primaire également ?

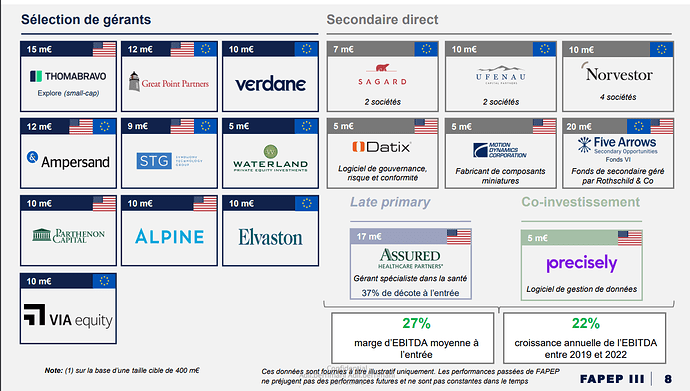

D’après ce que j’en ai compris ils ont une structuration de ce type :

- 50% sélection de gérants (fonds primaires)

- 50% sélection d’actifs (25% secondaires et 25% co investissement)

Une image sera peut être plus parlante pour vous :

Bonjour,

Mon CGP me propose d’investir 30 000 euros sur le fonds Entrepreneurs Sélection Secondaire Entrepreneur invest mais il n’est pas forcément spécialisé dans le PE je souhaitais avoir un autre avis sur ce fonds avant de me lancer, est ce que vous connaissez ce fonds ? Merci

Bonjour, je ne connais pas spécialement ce fonds, mais je connais Entrepreneur Invest, qui est une société sérieuse à mon avis.

Merci pour cette réponse

Que pensez-vous du nouveau Fonds lancé par Opale Capital ?

Mon CGP m’en a parlé. C’est un fonds de fonds investissant sur 3 secteurs (santé, cybersécurité, logiciels SaaS B2B et décarbonation). Les fonds sont mono-sectoriels et avec un objectif net cible à 2,5x.

J’aime bcp la stratégie d’investissement sur certains secteurs et sur des fonds spécialistes.

Les secteurs ciblés sont très intéressants.

Pour le reste, je ne sais pas, je n’ai pas encore pu m’y pencher

Il faut voir aussi la diversification, ie. dans combien d’entreprises investit chaque fonds dans son secteur. Egalement la phase de maturité des entreprises dans lequel il investit. Je suis dans la cyber sécurité, et je peux vous dire que le temps long dans la cyber c’est 2-3 ans, période pendant laquelle beaucoup de sociétés cyber vont disparaitre; ce temps est difficilement compatible avec un Fonds qui va durer 8-10 ans.

Bonsoir m113

Je trouve que vos interventions sont pertinentes concernant le PE. Je souhaite investir et j’aurai besoin de conseils. Est ce possible de vous solliciter sans trop vous embeter ?

Merci beauoup

que pensez vous de Eurazeo Private Value 3 que l’on peut acheter chez Linxea spirit?

Très bon fonds mixte equity/dette, brique de diversification idéale pour son contrat d’assurance vie.

Son track record est régulier, environ 6%-7% / an.

Bonjour Je viens de recevoir une doc pour le fond ETLIF 2024 géré par Neuberger Berman. C’est un fond de coinvestissement repartis sur 30 boites avec un seul appel de fonds.

Stratégie lbo us Europe à 90% frais annuels 1.5%sur les 6 premières années 0ensuite carried 15%à partir d’un multiple de 1.25.

25k minimum. Sur 15 ans 19.9 de tri net annuel 1seul perte en 2015 0.9de tvpi net.

Qu’en pensez vous réelle bonne opportunité, ou fourre tout qui va servir aux autres fonds à refourguer leur boites bancales ou ultra risquée pour récupérer de la liquidité ?

merci

Si l’équipe est compétente, ils ne sélectionneront en Co-Invest que les dossiers qui valent vraiment le coup (double sélection, par le fond Maitre, puis par l’équipe de gestion du fond de co invest).

C’est la que le track record de l’équipe du fond de Co Invest à toute son importance.

Puis le deal flow,

Et qui sont les fonds maîtres partenaires (carnet d’adresse).

Les grandes tendances du moment pour les fonds de private equity :

1/ le private equity en secondaire, pour profiter du trou d’air lié à la morosité du secteur et aux taux d’intérêts élevés plus longtemps que prévu.

2/ Les infra structures. Les besoins de financement de projets sont immenses et les fonds privés sont essentiels à la réussite des projets de transformation ces 10 / 15 prochaines années.

Personnellement je préfère des équipes de gestion solides et établies et l’investissement via les plateformes Private corner, Opale ou Peqan qui co-investissent avec des fonds de taille mondiale, avec des frais acceptables pour un ticket d’entrée à 100K.

Un point important est de bien comprendre le taux de hurdle proposé et le fonctionnement de la commission de performance.

Vu l’illiquidité (compter 12 ans pour revoir votre investissement plus 100% de la plus value ) , le taux de hurdle doit être suffisamment élevé pour payer la prime de risque à laquelle l’investisseur a droit.

Enfin si un intermédiaire demande un droit d’entrée, il faut refuser.

La pratique est complétement optionnelle et donc pas du tout dans l’intérêt de l’investisseur.

Il existe bien sur les FCPR et FCPI ( i de innovation , pas immobilier ) qui sont généralement des fonds de fonds assez chargés en frais mais , dans le cadre de l’assurance-vie, l’assureur a une obligation de liquidité, ce qui est un atout non négligeable pour l’investisseur.

Bonjour, merci pour votre intervention, et j’apprécie aussi les fonds qui co-investissent.

Je viens de recevoir le rapport annuel déc 2023 de Peqan Co-Investissement 2022 (mélange de 52% de fonds primaires, 30% de fonds secondaires et 18% de co investissement). Et la performance semble au RDV (primaire 1,09 x; secondaire 1,26 x; co-invest 1,23 x; total 1,19 x) ça me semble très bien vu que mon premier appel était en Mars 2023, donc très récent.

Désolé je suis un béotien, pourriez-vous détaillez ce qu’est ce taux, en quoi c’est important, et où trouver l’information ? Je ne vois rien dans le rapport annuel qui porte ce nom.

C’est le taux pivot de performance à partir duquel l’équipe de gestion touche le carried interest. En dessous de ce taux, pas de carried. Au dessus, l’équipe de gestion touche le carried sur la perf. Il doit être suffisamment élevé pour motiver l’équipe de gestion à performer et aligner les intérêts

hurdle: rendement préférentiels pour les investisseurs.

Par exemple 8% de hurdle revient à dire , en utilisant le taux de rendement interne, TRI, qui est la métrique des fonds de private equity, si à la clôture du fond dans 10/12 ans le TRI atteint est de 8% ou moins, les gérants ne toucheront aucune commission de performance ( carried interest en anglais )

Si le tri est > 8%, alors les gérant toucheront 20% de la performance au dessus de 8% de TRI.

Le taux de 8% est assez standard en ce moment, c’est le montant minimum pour rémunérer le risque pris par les investisseurs.

Si les performance des gérants ne dépassent pas 8% de TRI alors il ne mérite pas plus que les frais de gestion annuels déjà perçus depuis l’ouverture du fond.

J’ai vu qu’Anaxago propose Ax Climat, un fond de fonds à impact et article 9, sur la thématique climat. A partir de 100k€, appel tous les semestres sur 5 ans. C’est une SLP, pas un FCPR.

- TRI cible 12% net de frais

- 3% de frais d’entrée

- 1.7% de frais de gestion

- carried interest de 12% au delà de 7% de perf annuelle (distribué à 10% à des assos, 70% aux gérants et le reste (20%) en fonction de critères ESG)

- Le gestionnaire va investir le minimum réglémentaire dans son fond.

Le fond fait 20% de co investissements directs avec les fonds cibles et 80% sur 6/8 fonds primaires. Leur premier invest est sur Vidia Climate Fund I qui investit en Allemagne, Autriche, Scandinavie.

Qu’est ce que vous en pensez ? Quelqu’un connait un fond comparable ? le hurdle et le TRI cible sont un peu bas, il me semble.