Tout à fait c’est Benjamin GRAHAM il en parle dans son livre l’investisseur intelligent.

La simple lecture de ce live vous économisera 1000 vidéos sur YouTube 1000 article sur Twitter est un peu près n’importe quoi d’autre.

Surtout que 99 % des gens qui en parlent sur YouTube et Twitter ne vivent pas de l’investissement…

Personnellement j’ai arrêté le DCA mensuel programmé. Je suis passé à l’accumulation sur des niveaux de prix identifiés, ou zone de support hebdo ou mensuelle en analyse technique. Ça m’evite d’acheter un ETF ou un autre actif après un rallye ou sous résistance majeure. Je pense qu’avec quelques connaissances en analyse technique on peut optimiser son DCA facilement. Tradosaure explique cette méthode sur YT

D’après mes quelques tests et ça fait sens, cette méthode est prometteuse, mais est ce que le gain de rendement compense l’investissement en temps et énergie là dedans?

Je pense que de nombreuses personnes choisissent l’investissement fixe mensuel pour sa simplicité, c’est du no brainer et ça évite le poids de tout investir d’un coup

Personellement, pour éviter de rentrer dans l’analyse technique, je pense qu’optimiser l’algorithme qui ferait les achats (qui augmente la veleur de l’ordre quand le marché baisse) pourrait etre intéressant. (bien sur on doit le tester aussi sur des ETF moins « prévisibles » ou des assets avec des trends un peu plus confus)

Complètement d’accord, ça prend du temps et je ne sais pas si le ratio rendement/temps passé est intéressant. Mais quand c’est un plaisir on se pose pas cette question ![]()

Ça doit me prendre 1h par semaine grand max.

Pour ce qui est de l’algorithmique d’achat je ne saurai pas te repondre je n’en n’utilise pas.

J’ai fait du DCA sur Nalo il y a quelques temps pour un rendement très moyen.

Pour ceux que ça intéresse, voici mes derniers résultats:

Donc dans l’optique ou j’investis graduellement en placant tous les jours des ordres limite au minimum des 5 derniers jours

Et que le montant augmente de manière graduelle si les ordres sont exécutés (j’augmente l’investissement global d’un facteur X si un ordre a été effectué la veille, ça a l’air chiant mais ça se code plutot facilement)

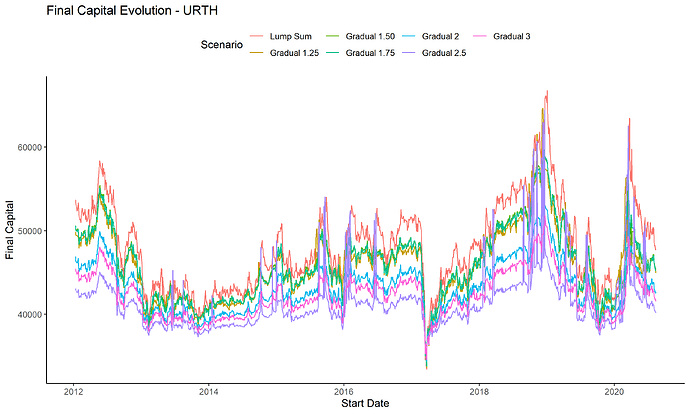

J’ai fait un test pour estimer quel gradual factor X fonctionne le mieux, et les résultats sont intéressants:

Augmenter d’un facteur 1.25 ou 1.5 est toujours plus efficace que bourriner avec du x2 ou 3, mais toujours moins intéressant que le lump sum

Voici mon exemple sur le iShare MSCI World, toujours investissement de 36k sur un horizon de 3 ans

Hello !

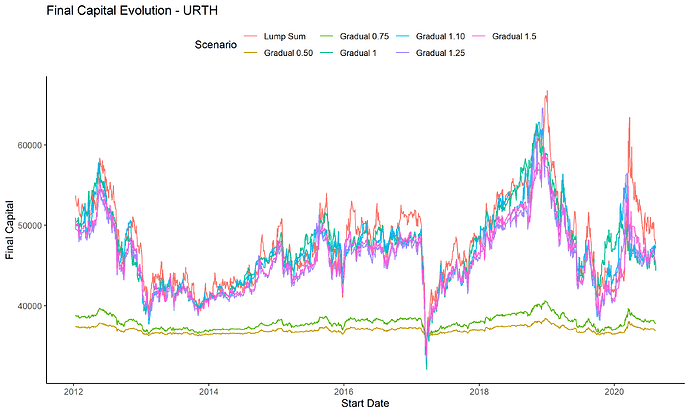

Interessant ! Et avec x=1 ?

Tu dis que ca se code, dans un pea fortuneo, c’est possible ?

Sachant tout ca, j’ai pourtant toujours du mal a faire un lumpsum sur mon pea…![]()

A plus

Mathieu.

Avec x=1 mon ordre sera de la meme valeur, quelque soit la tendance, tu as raison je vais le tester par curiosité, je m’attends à ce que ce soit moins bien.

Idéalement je voudrais tester aussi la taille de l’investissement de base, ici c’est 1500 par ordre mais c’est arbitraire

Je dis que ça se code pour faire les simulations, mais sur les plateformes des banques je suis presque certain que tu dois tout faire à la main (ce qui est assez ennuyeux puisque tu devrais te connecter tous les soirs après bourse pour placer ton ordre limite)

Top, c’est interessant

Je suis quasi sur qu’avec une periode mensuelle a la place de journalière, ca donnerait peu ou prou la meme conclusion?. Et ca serait moins penible ![]()

A plus!

Mathieu

Au départ ma simulation se voulait mensuelle, mais sur un ETF MSCI World, c’est assez rare que le prix atteigne le minimum d’un mois précédent, puisque le trend est haussier et la volatilité relativement basse.

Donc en conclusion mes ordres ne passaient jamais, et encore moins plusieurs fois de suite, donc je ne profitais pas de l’effet « on investi quand ça tombe »

Idéalement il faudrait tester des périodes d’investissement « glissantes » de plusieurs jours (exemple: un ordre est généré tous les 5 jours sur le point bas des 3 dernières semaines), il y a surement un optimum, avec le risque de tomber en overfitting pour l’ETF pris en exemple.

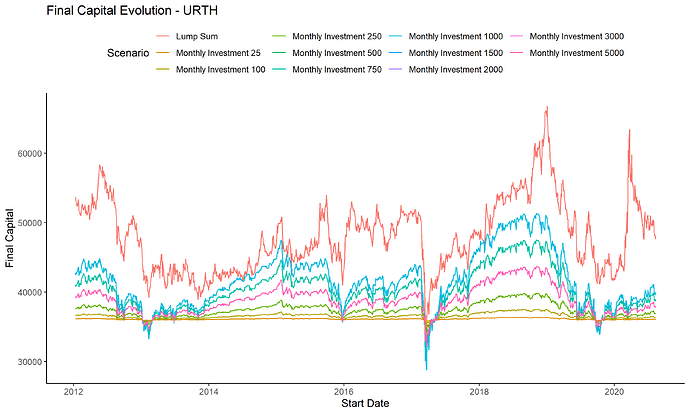

Et enfin (primis j’arrete le spam après)

Une simulation toujours sur MSCI World, toujours à 3 ans, toujours en notant l’évolution de capital mais cette fois ci en comparant les montants investis chaque mois sur une DCA

C’est assez clair que pour un capital de 36k, c’est le lump sum qui gagne, puis 1000/mois puis 750 puis 5000, 3000, 2000 et 1500 (Résultat équivalent sur ACWI)

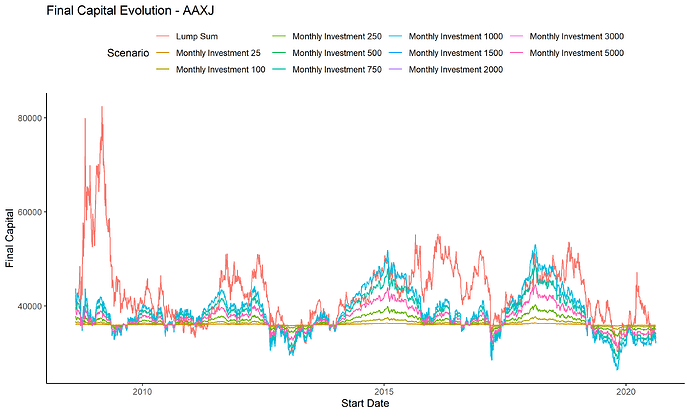

A noter que sur un ETF avec une sendance beaucoup plus floue (AAXJ), les résultats sont aussi beaucoup plus flous, et parfois plutot negatifs

C’est exactement ce que je fais actuellement. Mais je suis en pleine remise en question sur l’utilité de cette technique, je m’explique.

J’ai 65% de MSCI WORLD, 15% de SP500, 10% de MSCI EM et 10% de STOXX600, avec mon DCA mensuel je rééquilibre ces pourcentages chaque mois.

Au final, j’investis depuis novembre 2021 et le résultat est le suivant :

- Le DCA m’a permis de moyenner mon pris d’entrée à la baisse sur les 4 ETF

- Par contre avoir 3 ETF en plus du World me fait sous performer le World et le ACWI

Finalement, est-ce réellement utile de m’embêter alors qu’une stratégie bien plus simpliste avec 100% de MSCI World aurait mieux fait ?

Pour la partie chiffre:

- +4.21% sur le MSCI World

- +6.98% sur le SP500

- -5.73% sur le MSCI EM

- +3.05% sur STOXX600

Au global je fais +1.94% si on prend l’ensemble des investissement hors MSCI World donc je le sous performe de plus de moitié et ça sur 35% de mon portefeuille. Ça pousse à réfléchir …

J’ai lu quelque part que le DVA s’en sortait un poil mieux que le DCA, a creuser peut etre…