Bonjour,

Plusieurs demandes ont été effectuées pour améliorer la visualisation de l’état de la diversification de son patrimoine dans Finary.

Il y a à la fois des demandes portant sur le fond (répartition géographique et sectorielle, par type d’investissement ou classe d’actifs…) et d’autres sur la forme (couleur persistante pour une classe d’actif donnée plutôt que en fonction de la proportion, nom de l’actif difficilement lisible…).

Je pense qu’un des éléments complémentaires à ces demandes serait de pouvoir suivre ce qui définit la notion de même de diversification, à savoir le degré de corrélation calculé entre les actifs détenus dans son portefeuille.

En effet, ce qui mesure le niveau de diversification dans la gestion d’actifs et de patrimoine, c’est la corrélation, ou bien dit autrement, le degré de relation historique existant entre la variation du prix des actifs constituant le patrimoine.

Ce point est important car on peut avoir un patrimoine qui nous apparaît diversifié dans sa structure et qui est pourtant hyper corrélé factuellement.

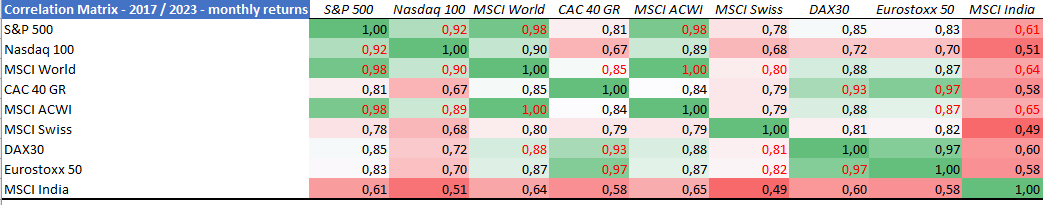

Par exemple, on peut avoir investi dans des actions du Nasdaq et des actions des marchés émergents avec l’idée que le portefeuille/patrimoine est diversifié géographiquement et pourtant si le coefficient de corrélation historique atteint 1, votre patrimoine n’est en réalité pas diversifié.

Autre exemple avec l’immobilier, on peut avoir investi dans plusieurs villes de provinces et se dire que l’on a une bonne répartition géographique diversifiée mais ce ne sera peut-être pas le cas si l’historique des prix montre que la corrélation est très forte entre ces villes.

Ou encore, on peut avoir un patrimoine 100% investi en actions mais diversifié dans le sens où les actions choisies n’ont pas un degré de corrélation élevé (=degré de corrélation de 0, voire -1 si elles sont au contraire inversement corrélées).

Je pense que cette notion doit pouvoir être ajoutée dans Finary dans la mesure où les données de variation de prix des actifs sont toutes disponibles (que ce soit les données immobilières, de variations des marchés financiers et des actions qui la composent, des données relatives aux cryptomonnaies…) et le fait que l’on passe d’une notion de diversification « constatée » à une notion de diversification « calculée » serait un élément différenciant pour la plateforme selon moi.

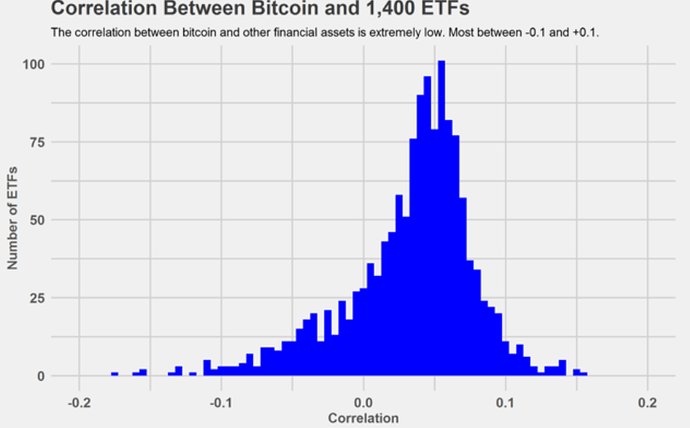

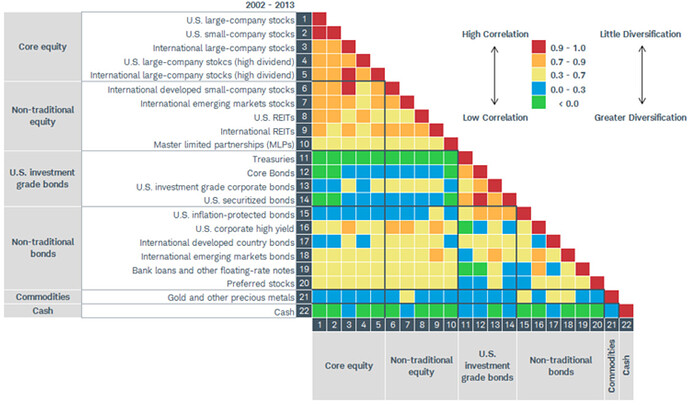

Graphiquement, la représentation de la corrélation des actifs du patrimoine peut se faire via une matrice de corrélation ou bien via un graphique représentant la distribution de la corrélation des actifs entre -1 et 1, où l’on est considéré comme diversifié si la structure tend vers 0 (=pas de corrélation entre les actifs), non diversifié si proche de 1 ou -1 (1 étant la corrélation la plus forte et -1 la situation où on est inversement corrélé).

Un lien ci-dessous expliquant le concept de l’utilisation du coefficient de corrélation pour diversifier un portefeuille.

Protecting Portfolios Using Correlation Diversification