Ok donc si on a 0€ de côté autant faire un DCA que de stacké toute l’année pour faire un lump sum ?

Oh, si tu as 0€ à placer, je pense que tu peux faire un all-in.

Le seul problème avec le Lump sum est quand tu le fais quand le marché est baissier… Ce n’est pas seulement l’aspect psychologique puisque dans ce cas tu auras loupé ton entrée et ton lump sum ne sera pas plus performant qu’un DCA sur plusieurs mois…

Pour ma part 18 k sur pea j ai fais la moitié en lump sum et le reste je fais dca en 8 semaines et après dca de 500 chaque mois peut importe les marchés.

si car tu es investi sur les marchés alors qu en dca tu ne l es pas encore.

l important est d etre investi lors des meilleurs jours de l annee qui sont imprévisible.

xavier delmas a une bonne videona ce sujet.

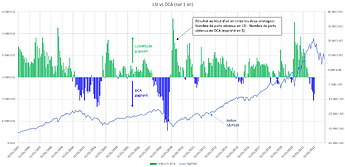

J’avais fait l’exercice sur le SP500 et comparé une somme investie d’un coup vs la même somme investie en DCA sur une durée de 1 an. Et le résultat des courses était… ben ça dépend du moment où on commence ![]()

Ce débat incessant m’use un peu, car il passe à côté des choses assez fondamentales.

1/ L’espérance de gain n’a pas de sens sans parler du risque associé

Si on veut maximiser l’espérance de gain à long terme, c’est trivial, il faut passer en lump sum car les marchés sont globalement haussiers. Il y a plus de chances que sur un horizon fixé, 1 € investi maintenant grossisse plus qu’un € investi demain.

Si on suit cette logique, il faudrait investir avec un levier constant très élevé : si les marchés sont globalement haussiers et qu’on emprunte moins cher que l’espérance de rendement des actions, plus le levier est gros, plus l’espérance de gain finale sera élevée.

Sauf que l’espérance de gain n’est pas la seule variable qu’on veut optimiser !

Si tu as les deux options suivantes, laquelle choisis tu ?

- Pile tu triples ton patrimoine, face tu en perds 90%. Espérance : 50% x 3 + 50% x 0,1 = 155%.

- Pile tu augmentes de 40%, face tu perds 10% . Espérance: 50% x 1,4 + 50% x 0,9 = 115%

L’espérance de gain de l’option 1 est très supérieure.

Pourtant, je suis prêt à parier que ceux d’entre vous qui ont un patrimoine un peu étoffé ont préféré l’option 2. Surtout ceux dont l’horizon d’investissement et l’épargne future est faible par rapport à leur patrimoine actuel.

L’espérance ne dit rien sur le risque et le risque a des effets bien tangibles.

Néanmoins, l’option 1 se défend si tu es jeune et que le gros de ton épargne arrivera dans ta poche dans le futur.

2/ L’allocation stratégique optimale pour chacune ne dépend pas vraiment de la taille de sa fortune ou de quand elle est constituée

Si ton aversion au risque et ton horizon d’investissement fait que tu peux tolérer x% de volatilité annuelle sur ton patrimoine actuel, a priori ledit patrimoine est déjà investi sur le mix d’actions, obligations, monétaire (voire alternatifs) qui va bien.

Ton épargne mensuelle est sensée aller sur cette allocation (en pratique tu la places de manière à rééquilibrer pour éviter de vendre des actifs). On pourrait donc procéder exactement pareil pour une grosse entrée d’argent (prime, vente immobilière, héritage) ou lorsqu’on commence à investir.

C’est-à-dire du lump sum, mais sur une allocation cible, dont le risque est calibré pour toi.

3/ La diversification ne concerne pas que les classes d’actifs, on peut aussi l’appliquer au processus d’investissement

Lorsque l’on reçoit une grosse somme, on peut considérer qu’elle est placée par défaut sur un actif sans risque (livret, fonds Euros, monétaire). D’une certaine manière, c’est une dérive du portefeuille qu’il va falloir rééquilibrer à un moment.

Ce qui nous amène à la question sur les bonnes façons de rééquilibrer. C’est un sujet de recherche prolifique, mais si on synthétise : mieux vaut ne pas le faire trop souvent pour bénéficier des tendances, mais pas trop lentement pour éviter les coups de bâton en cas de crash. Tous les ans est un compromis souvent cité.

Sauf qu’en rééquilibrant tout d’un bloc, on augmente la probabilité de faire un gros rééquilibrage à un moment peu propice (ex : vendre des actions en début de marché haussier).

On peut réduire ce risque en faisant comme si on avait plusieurs portefeuilles que l’on rééquilibre annuellement, mais à une date différente. Parmi l’univers des rééquilibrages bons et mauvais, on va se rapprocher de résultat moyen. Par exemple, en rééquilibrant le portefeuille tous les trimestres en faisant 1/4 du chemin vers la cible. On aura rarement de super coups de chance, mais aussi moins de gros coups de malchance.

Et qu’est-ce qu’un rééquilibrage partiel sur 1 an d’un portefeuille qui a dérivé par ajout d’un gros morceau de cash ? je pense que c’est une alternative au débat lump sum vs DCA, qui combine la logique « je maintiens l’allocation cible » du lump sum et les vertus de l’approche « je diversifie temporellement le risque » du DCA.

C’est aussi pour cela quand dans ce genre d’analyse il est utile de ne pas juste regarder la performance absolue mais aussi de regarder le Maximum Drawdown par exemple ou des ratios qui introduisent une notion de risque.

Car ok tu fais 300% vs 100% mais si c’est au prix d’avoir pris 2 à 3x plus de risque (ou bien de passer d’un max drawdown à 15% vs 5%), il va falloir l’encaisser sur la période et ne pas sur réagir.

Comme quelqu’un disait plus tôt si tu fais ton lump sum en 2007, ce n’est plus exactement pareil.

Intéressé d’avoir ce genre d’analyse avec 2 métriques et sur N dates différentes pour le coup !

Le lump sum c’est juste un coup de poker : all-in !

Donc ça peut être gagnant, ou pas… c’est un risque à prendre.

Personnellement, en investissant, je ne joue pas au poker.

non, ce n’est pas un coût de poker. ou alors tu es sur un texas holdem et tu as une bonne main ![]()

c’est plus risqué oui d’où l’esperance de gain plus élevée (vincent à tout dit) mais pas de garantie.

si, faire all-in c’est du poker

non tu as la vie et les maths contre toi ![]()

Soyons fou, lump sum…sur le fond axa pea régularité c !!!

Bonjour,

La question que je me pose ce sont les frais de courtage. La comparaison DCA vs Lumpsum doit inclure ce facteur.

Si vous avez des frais exprimé en pourcentage de la somme investie et que ce pourcentage ne change pas quelque soit la somme investie, cela reste valable. Chez mon courtier, ce n’est pas le cas.

Je suis assez débutant en bourse, et je viens à peine de démarrer mes investissements. Mais le premier post de ce sujet me semble vraiment à côté de la plaque malgré tout.

Sans le dire, le premier post suppose qu’on a 18000€ à investir (= 100€ par mois sur 15 ans). Pas besoin d’étude pour savoir qu’étaler ses 18000€ sur 15 ans sera nettement moins rentable que tout d’emblée !!!

La vraie question que l’on se pose quand on parle de DCA vs Lump sum, à mon sens, c’est plutôt dois-je faire rentrer mon capital disponible d’un coup ou en plusieurs mois / 1 an ? Là la comparaison serait intéressante. Et les chiffres semblent d’ailleurs montrer que le lump sum est gagnant dans 2/3 des cas. Perso 1/3 de risques de faire moins bien qu’un DCA sur un an me fait plutôt pencher vers un DCA un an, mais chacun son truc.

En tout cas le post initial de ce sujet compare en gros une personne qui a 18000€ d’emblée et une personne qui a 0€ mais qui pourra investir 100€ chaque mois pendant 15 ans : ce sont des situations absolument pas comparables et dont les résultats sont donc assez évidents.

Je ne pense pas qu’il y ait grand monde avec 18000€ à investir qui se demande s’il ferait mieux de faire all-in ou d’étaler cette somme sur 15 ans ! Il ne faut pas confondre le DCA de sa capacité d’épargne mensuelle avec le DCA d’une forte somme ponctuelle à investir quoi.

A mon avis, il faut mieux investir le maximum avant de voir le cours monter, et repartir son investissement quand le cours baisse. ,(mais c’est difficile à prévoir)

De ce que je comprends les 2/3 de fois où la lump sum est plus efficace, il ne faut pas le lire comme 2/3 de chance d’être mieux, maïs plutot : comme les cours sont en hausse 2/3 du temps, dans ce cas il faut mieux lump sum

Au niveau psychologique, je pense que voir des pertes a des effets plus forts que voir des gains du même montant. (Panique si perte importante, mais pas de joie intense pour un gain similaire)

Je pense que regarder le cours de mes fonds trop souvent n’est pas forcément la meilleure idée :

Imaginons une personne qui regarde tous les jours son fond, voit 100 jours de perte dans l’année, a chaque perte il se demandera si son investissement est le bon.

A mon avis, la fréquence de consultation devrait être en accord avec la durée d’investissement prévue (pourquoi regarder la valeur d’un fond toutes les heures si j’ai prévu de vendre dans 20 ans) ?

Bonjour à tous,

J’ai un PEA depuis quelques mois déjà que j’alimente pour acheter des ETF MSCI World et SP500 chaque mois.

Je vais bientôt bénéficier d’une sommes importante qui va me permettre d’arriver au plafond du PEA. En gros, ce que j’avais prévu de faire en 6 ou 7 ans, je pourrais probablement le faire en 1 mois.

Ma question est la suivante : lorsque je vois la tendance des courbes depuis 1 an ou 2, j’ai tendance à penser qu’il serait plus sage de faire du DCA en ce moment plutôt qu’un lump-sum. Ça sent la bulle prête à exploser à plein nez dans un avenir proche.

Que feriez vous ? Vous pensez comme moi ?

L’idée que j’ai serai d’étaler l’investissement sur une certaine durée. Pendant ce temps on laisse l’argent sur une assurance vie en fond euros.

Et vous ?

Avec quelle solution seriez-vous le plus psychologiquement à l’aise ?

La seconde. Un DCA

Et bien vous avez votre réponse ![]()