Bonjour,

Est-ce que quelqu’un s’est renseigné sur l’investissement sur des GFI (Groupement Foncier d’Investissement). Ça m’a l’air très intéressant sur papier mais je me demande si c’est vraiment un bon plan sur le long terme… L’avantage est d’autant plus grand qu’il permet de défiscaliser la somme investi…

Merci pour vos retours.

Hello, j’avoue que la question m’intéresse aussi pour ceux qui ont du recul.

Est-ce que c’est la même chose que les GFF (groupement foncier forestier)?

Ou même dernièrement avec une GFA Les Fèves

J’y ai investi quelques k€ l’année dernière pour la defisc avec target de rendement de 2%/an.

Après, au-delà du rendement c’est surtout donner du sens sur ce placement sur l’agriculture raisonnée ou de la gestion de forêt durablement pour des GFF.

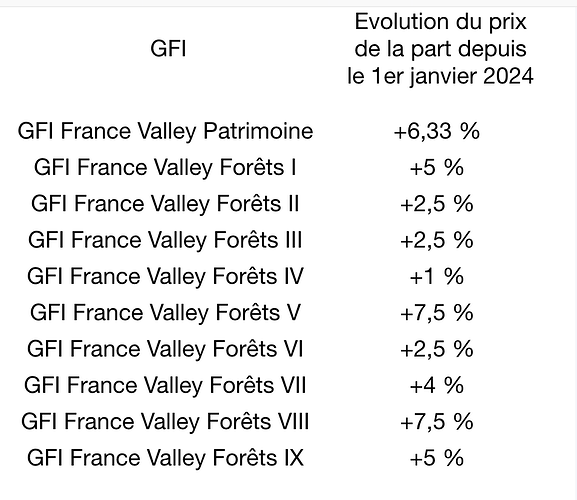

Les résultats de cette année , les revalorisations dépendent des forêts

J’ai du GFI IV (première revalorisation et aucun revenu perçu a ce jour) et du XII depuis l’année dernière

Une hausse du prix de part confirme la solidité de cet investissement, laquelle vient s’ajouter aux autres avantages de ce type d’investissement :

- Des avantages fiscaux (réduction d’impôt de 18 %, exonération de 75 % de droits de succession et exonération d’IFI),

- Un revenu récurrent (le rendement d’exploitation brut avant les frais du GFI varie entre 1 % et 3 % en moyenne sur 10 ans, soit un rendement net de l’ordre de 1% après frais de gestion).

Pour en apprendre plus , même si c’est un quand même a caractère promotionnel

On en parlait un peu là

Hello,

Tu as investi via quelle plateforme @anon70395625 ?

Bonjour

Via meilleur taux placement , ils avaient une offre promotionnelle (décote a l’achat égale au prix de vente) , le suivi se fait via leur appli ou directement sur l’espace client France Valley.

@anon70395625 J’ai aussi souscrit un contrat PER chez eux avec l’assureur spirica. Si j’ai posté ce post c’est pour avoir un retour de ce genre de produit qui m’est inconnu… Je me méfie un peu des conseils de ce courtier car CLAIREMENT ils ne cherchent qu’à vendre leur produit… Je me suis presque fait avoir avec leur produit structuré et je ne voudrais pas que ça recommence avec leur GFI. Je suppose que lorsque tu investi tu peux en sortir qd tu le souhaites tout comme pour les SCPI?

Et si tu devais conseiller un GFI en particulier ce serait lequel ? Comment fais tu pour évaluer le gain potentiel du tel placement mais aussi SURTOUT les risques ? Car si j’investi dans ce genre de produit c’est pour avoir une sécurité un peu plus grande qu’en investissant sur des titres actifs… En complément aux obligations que je possède…![]()

Qui dit carottes fiscales dit contre partie

Non tu ne peux pas sortir quand tu veux il y a un minimum de temps pour conserver l’avantage fiscal , 5 ans minimum mais sans liquidité assuré , normalement au bout de 7 ans France Valley s’occupe de la liquidité . ils sont sensés garder une poche de 10% en ce sens mais ce n’est pas garanti

Donc lire les conditions générales

On n’est pour du long terme et sans aucune garantie de l évolution des prix de l 'actif ou de revenus.

Tu as même des revenus non perçus a déclarer au cas ou les revenus ne couvrent pas les frais ou si ils sont capitalisés

C’est un investissement risqué et c’est stipulé comme tel

Sur quel produits structurés t’es tu fait avoir ?

Hello,

en effet, après ton explication je ne suis pas certain de vouloir me lancer dans une telle aventure. Je vais me limiter aux produits que je connais le mieux ![]() .

.

Je parle de leur produits structurés et des produits structurés en général… Leur produit ont été remboursé au bout de la première année. Les produits structurés ne valent le coup que pour les sociétés émettrices de part leur conditions… Coupon non capitalisé, durée inconnue, condition de perte en capital souvent incompréhensible ![]() . Après, cet avis concernant les produits structurés n’engage que moi, mais ils ont trop de scénarios envisageables pendant toute la durée du produit qui en plus reste « inconnue »…

. Après, cet avis concernant les produits structurés n’engage que moi, mais ils ont trop de scénarios envisageables pendant toute la durée du produit qui en plus reste « inconnue »… ![]() . J’ai souscrit un produit structuré chez Cardiff qui se nomme K taux fixe… Rendement de 3% net de frais mais pas de gestion

. J’ai souscrit un produit structuré chez Cardiff qui se nomme K taux fixe… Rendement de 3% net de frais mais pas de gestion ![]()

![]() . Mais par contre, les conditions sont similaires à un compte à terme car à moins que l’emmeteur fasse défaut tu es sûr d’avoir tes 3% annuel. Pendant 5 ans dans mon cas mais je vais en sortir d’ici peu…

. Mais par contre, les conditions sont similaires à un compte à terme car à moins que l’emmeteur fasse défaut tu es sûr d’avoir tes 3% annuel. Pendant 5 ans dans mon cas mais je vais en sortir d’ici peu…

Pour les GFIs , je ne pense pas que les perspectives de rendement surpassent de beaucoup un livret A sur le long terme

Mon idée de départ était de faire tourner tous les 7 ans suivant la liquidité une partie de l’investissement , surtout que pas de décote a la vente sur ma première souscription .

je verrais suivant le rendement (les revenus ) si je conserve cette stratégie ou pas en fonction de ma situation fiscale .

Pour meilleur Taux placement , anciennement Mon Financier , les infos fournis sur les produits structurés sont assez claires , les scénarios généralement servent a imager le processus .

Il n’y pas de frais supplémentaire hormis ceux de l’enveloppe qui est en général de 0,5% (PER ou Av)

En règle général plus la durée est faible meilleure sera la performance car effectivement il y a pour la majorité des cas pas de capitalisation , qu’ils soient remboursés au bout d’un an est donc un avantage .

A ce jour je n’ai pas a me plaindre des produits structurés proposés auxquels j’ai souscris .

Effectivement , il vaut mieux comprendre le produit avant de souscrire , ça évite les déconvenues et ce n’est pas forcément intéressant pour tout le monde .

Bonjour Alex,

que je comprenne la démarche, aurais tu investi si il n’y avait pas eu l’avantage fiscal à l’entrée ?

Merci!

Pour faire suite a mes derniers message , bonne surprise cette été avec revalorisation des 2 GFIS sur lesquels j’ai investi .

Hausse de 2,5 % pour l’un et de 4,26% pour l’autre .