bonjour

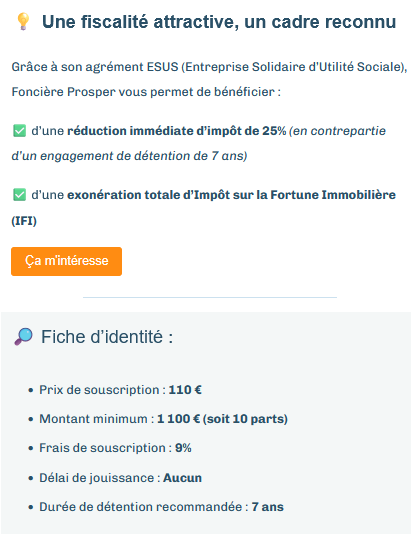

la dernière Newsletter de linxea présente la Fonciere Prosper qui permet de récupérer 25% de son investissement en réduction d’impôts avec une perf cible de 4.5% et frais de souscription 9%

qu’en pense la communauté? est ce intéressant? vos avis?

9% de frais de souscription avec un rendement non garanti de 4.5% annuel ( basé sur 7ans ) , ca me parait beaucoup non?

sur le site de la Foncière Proper , ils disent qu’il y a une période minimale de detention de 3 ans…

https://fonciere.merciprosper.com/

Bonjour,

J’ai également reçu cet email. A première vue, la foncière me semble intéressante.

Après quelques recherches, plusieurs red flag sont me sont venus à l’esprit :

- le taux annuel de 4,5% sur 7 ans tient-il compte de la réduction fiscale ?

- la foncière est lancée par une start-up, avec un nouveau concept d’investissement alternatif sur le marché français.

Bref, je vais passer mon tour et attendre quelques années avant d’investir dessus.

Bonjour @nicolas277

Je suis Thibault Corvaisier, le fondateur de la Foncière Prosper distribuée par Linxea

Pour répondre à ta question:

-

la performance de 4,5% est capitalisée (pas de distribution annuelle car les seniors ne paient pas de loyer et donc une revalorisation de la part chaque année)

-

l’objectif de performance s’appuie sur le prix auquel nous distribuons le contrat Prosper aux seniors. Nous achetons une part en pleine propriété du bien du senior pour qu’il puisse augmenter son pouvoir d’achat. Nous le faisons dans des conditions financières permettant de sécuriser 3% de performance par an capitalisé. les 1,5% en plus correspondent à la revalorisation anticipée du marché immo que nous avons raisonnablement calé sur le niveau actuel de l’inflation

-

9% TTC de commissions de souscription C’est la seule rémunération de la Foncière pour distribuer et gérer la foncière. A titre de comparaison certains GFI sont autour 12%

-

Pas de frais d’entrée, ni de frais de gestion car pas de « property management » (pas gestion des appels de charges car le senior continue à payer toutes ses charges courantes)

-

Il y a un avantage fiscal de 25% de réduction dans le plafonnement des 10 000€ de niches fiscales qui impose la conservation de son investissement pendant 7 ans sans quoi l’avantage fiscal est remise en question. Cette période est cohérente par rapport à un investissement dans l’immobilier qui nécessite de se projeter à moyen terme.

-

Pendant 3 ans, les titres achetés sont inaliénables et donc l’investisseur ne peut pas sortir. En revanche passé ce délai il pourra le faire. Avant 7 ans en perdant son avantage fiscal, mais c’est possible.

-

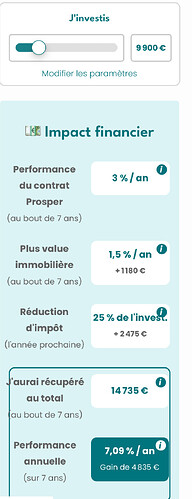

Sur notre site indiqué par @nicolas277 il y a également un simulateur que nous avons mis à la disposition des clients afin qu’ils puissent objectiver leur performance cible avantage fiscal inclu en fonction de leurs anticipations de l’évolution de l’immobilier.

Nous avons essayé d’être transparent sur notre fonctionnement et d’ailleurs c’est l’obligation d’une foncière solidaire agréée par l’Etat ESUS (Entreprise Solidaire d’Utilité Sociale) qui doit proposer à tous investisseurs ou non d’avoir accès à toute l’info.

Je reste à votre dispo pour répondre de manière factuelle à tes questions.

1 « J'aime »

Bonjour

Je suis Thibault Corvaisier, fondateur de la Foncière Prosper. Je te laisse prendre connaissance de la réponse que j’ai fait à @nicolas277

Concernant l’objectif de performance de 4,5% il ne tient pas compte de l’avantage fiscale

Sur notre site indiqué par @nicolas277 nous avons mis à disposition un simulateur permettant de calculer la performance avec avantage fiscal en fonction de tes anticipations sur le marché immo

a ta disposition si tu as des questions pour y répondre factuellement

Bonjour Thibault68,

Merci pour ce complément d’information.

Toutefois, le simulateur me semble incomplet car le taux de rendement annualisé de 7,09% sur 7 ans (y compris crédit d’impôts) ne tient pas compte des commissions de souscription de 9%.

Bien cordialement

Bonjour Thibault,

Vous tombez bien car j’avais regardé hier votre site par curiosité et sur le simulateur il y a quelque chose qui m’intrigue.

Si l’on prend l’exemple d’une seule part investie soit 1100€, comment faites-vous pour trouver un rendement moyen annuel de +7,09% sur 7 ans ? Car pour moi cela ne correspond pas exactement aux 1100€ investis et 1637€ récupérés. Pouvez-vous nous détailler le calcul s’il vous plait ?

Et si on achète la part on investit en net 1100€ ou en fait il faut déjà enlever 9% à cause de la commission ? Donc il ne reste que 1001€ de placé ?

Bonjour @sidney1987

Je vous confirme que le simulateur du site prend bien en compte les commissions de souscription pour calculer le montant que récupère l’investisseur à l’échéance

Prenons un exemple

Un investisseur investit 9900€

Le montant net investi sera de 9900 -9% =9 009 €

Ce montant va travailler à 4,5% capitalisé pendant 7 ans

Soit = 9009€ * (1+4,5%) ^7 =12 260,00 €

Auquel il faut ajouter la réduction d’impôt dont il bénéficie au départ de 25% du montant de son investissement = 9900€ * 25% =2 475,00 €

Au final il aura récupérer au total

12260€ + 2475€ =14 735,00 €

CQFD

Bonjour @Francois-78

Je vous invite à regarder les réponses que j’ai faite à la communauté Finary pour avoir plus d’info sur la foncière.

Concernant votre question, le TRI est calculé en posant les flux suivants:

Sur l’exemple présenté

T0 = le client investit -9900€

T1 = le client reçoit 9900*25% =2 475 €

T2 =0

T3 =0

T4= 0

T5= 0

T6= 0

T7 = le client reçoit (9900€-9%) * (1+4,5%)^7 =12 260,00 €

Le taux de rendement interne (TRI) est de 7,09%

C’est ce que vous trouverez en posant les flux sur Excel et en utilisant la fonction TRI

Je reste à votre disposition si vous souhaitez la démonstration chiffrée avec la formule.

Merci de votre intérêt et à votre disposition si vous avez d’autres questions

Merci du coup ca me semble intéressant.

après je partirais plus « dans un pire cas » en prenant 3% plutôt que 4.5% (" les 1,5% en plus correspondent à la revalorisation anticipée du marché immo que nous avons raisonnablement calé sur le niveau actuel de l’inflation") au cas où l’immobilier stagne…

Mais bon même avec 3% cela reste interessant

1 « J'aime »

Merci;

Comment se passe la sortie ? Y a t’il un délai pour recevoir le montant indiqué ? des risques de ne pas le recevoir ?

Non sur votre simulateur c’est clairement indiqué : 7,09% / an = taux de rendement annuel sur 7 ans

Or si on investit 9900€ et qu’on récupère 7 ans après 14735€ cela fait une plus-value de +48,84% soit un rendement annuel moyen de +5,846% seulement.

Car 9900x(1,05846)^7 = 14735€

1 « J'aime »

@Francois-78 : je suis en phase avec votre calcul.

On obtient un taux de rendement de +7%, si on effectue le calcul sur le montant investis après déduction des commissions de 9%, soit dans l’exemple 9009€ (9900€ x 0,91%)

→ (9900x0,91) x (1.07282)^7 = 14 735€ → Taux annuel = 7,28%

Donc le taux de rendement annoncé par le simulateur n’est pas correcte du point de vue de l’investisseur car gonflé artificiellement et qui peut lui induire en erreur dans sa prise de décision.

L’investisseur attends, en effet, un taux de rendement calculé sur sa mise de départ, soit 9900€ et non 9009€.

→ 9900x(1,05846)^7 = 14735€ → Taux annuel = 5,85%

Merci @nicolas277

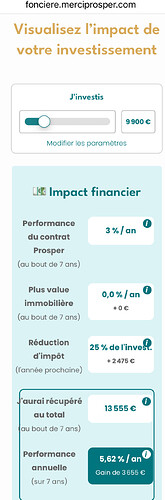

Le simulateur sur le site permet de modifier les paramètres. Si l’on considère ça stagner à 0% alors la performance avancé fiscal inclu sera de 5,62% net de commission de frais ce qui reste correct.

Avez vous d’autres questions?

Ci joint la copie de cet exemple avec une évolution du marché à 0%

Merci de votre intérêt

Bonjour @Francois-78

7,09% est le TRI

Car il est nécessaire de prendre en compte que vous avez reçu la réduction d’impôt en année 1 la ou le reste est versé en année 7.

En utilisant votre calcul de 9900€ (1+i)^7 on ne peut pas trouver la même chose car cela voudrait dire que l’ensemble des flux sont payés à l’année 7 ce qui n’est pas le cas.

Je reste à votre disposition si vous avez d’autres questions

Non @Francois-78 je ne suis pas d’accord avec vous

Il faut tenir compte que la réduction d’impôt est payée en année 1 et le reste en année 7. Aussi votre méthode de calcul ne reflète pas la réalité des flux et ne peut conduire au même résultat.

En espérant que cela a répondu à votre question

Si vous voulez en avoir la preuve, je vous encourage à prendre une feuille Excel, poser les flux et vous retrouverez le 7,09% en TRI

Bonne soirée

Je suis d’accord Thibault le TRI est bien de 7,09%, en tenant compte des flux je connais… mais on ne parle pas de la même chose.

Le site est franchement trompeur : c’est marqué en gros Performance annuelle (sur 7 ans) = 7,09% par an. A aucun endroit il n’est indiqué que c’est calculé avec la formule d’un TRI.

Or plus de 90% des épargnants ne connaissent pas le TRI.

Par contre si on dit à l’épargnant "voici un nouveau livret bancaire avec une performance annuelle de 7,09% ou plutôt pour être cohérent un ETF MSCI World avec perf annuelle moyenne de 7,09%, tout le monde va rapidement comprendre qu’au bout de 7 ans on peut espérer si tout va bien une plus-value de 1,0709^7 = 1,615 = +61,5%. Or là on n’a que +48,84%… Il faut être précis sur le vocabulaire utilisé sur le site. Là c’est trop ambigu pour l’investisseur moyen

2 « J'aime »

Nous avons une particularité: nous collectons sur la base d’une réduction fiscale qui conduit l’épargnant à conserver ses titres pendant 7 ans.

Cela a 2 vertues qui font la singularité dans le foncière dans l’univers des fonds immo.

- tous les investisseurs ne sortiront pas au meme moment. Sauf à qu’ils soient prêt à renoncer à la réduction d’impôt.

- cela nous permet d’avoir de la visibilité sur la liquidité à prévoir dans le futur. En dehors de cela, la liquidité est assurée comme suit

- 15% de liquidité conservée systématiquement dans la foncière

- les nouveaux souscripteurs permettront aux anciens de pouvoir sortir (classique)

- La revente de biens immobiliers apportera de la liquidité pour racheter les actions des épargnants.

Maintenant si tout les épargnants veulent leur liquidité au même moment nous sommes sur de l’immobilier il liquide par essence et donc nous traiterons les demandes au fil de l’eau.

Est ce que cela répond à votre question?

J’ajouterai une précision sur le simulateur du site avec la signification afin que la subtilité à laquelle tu fais référence soit comprises par les épargnants qui ne connaissent pas le TRI

Merci

@Thibault68

quand ce fond a t il été lancé ? donc depuis combien de temps est il ouvert à la souscription?

La société qui gère est ce une jeune startup ?

Ok, il faudrait aussi préciser que la perf est bien calculée nette de commission d’entrée de 9%

1 « J'aime »