Bonjour,

Cela fait trop longtemps que je me tracasse à propos de la meilleure stratégie à adopter pour mon compte-titres, donc je viens vous demander de l’aide pour m’aiguiller.

Tout d’abord, il faut savoir que j’ai un PEA avec une stratégie simple à 100 % axée sur le World pour du très long terme (j’ai 21 ans), bien que par la suite je pourrais peut-être passer à une allocation de 90 % World et 10 % EM.

Mais bon, là n’est pas le sujet. Tout ça pour dire qu’avec mon CTO, j’aimerais prendre un peu plus de risque avec une petite allocation de mon patrimoine, environ 10 %.

J’ai d’abord commis l’erreur de choisir des actions françaises (pas optimal sur le plan fiscal), puis des actions à forts dividendes mais avec peu de performances et toujours pas avantageuses fiscalement sur le CTO.

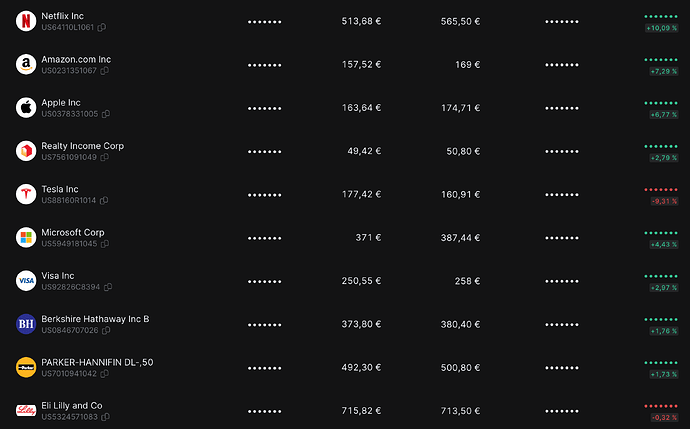

À présent, je me suis dit que j’allais choisir des actions à fort rendement sur le long terme, ce qui m’a forcément mené vers les actions américaines, notamment certains des « 7 magnifiques ».

Mais la question qui me vient maintenant à l’esprit, c’est : pourquoi ne pas choisir un ETF Nasdaq au vu de ses performances et se contenter de cette seule ligne ?

Vu ce que je raconte, j’aurais tendance à dire qu’un ETF serait plus judicieux pour moi, étant donné que je ne sais pas trop où aller.

Mais alors, j’ai une question :

- Je ne sais pas si je pourrais avoir une meilleure performance en investissant sur certaines actions du top 10 qui composent le NASDAQ sur le long terme, ou investir directement sur le NASDAQ ?

Car j’avais entendu, et je trouve cela plutôt plausible, que les plus grosses actions américaines sont là et le resteront. En gros, elles sont tellement importantes que personne ne pourra jamais les remplacer vu leurs avancées considérables. Si cela s’avère vrai, alors l’utilité d’un ETF se ferait moins ressentir, étant donné qu’un ETF place toujours les meilleures actions dans l’indice et enlève celles qui ne performent plus.

Donc, dans le cas où le top 10 du NASDAQ surperforme le NASDAQ lui-même et en partant du principe que le top 10 ne bougera plus, il serait plus judicieux d’investir directement sur le top 10, non ?

J’espère qu’après avoir lu ce gros pavé, vous avez compris ce que je voulais dire ![]()

Donc pour finir, que me conseilleriez-vous ?