bonjour

Vous auriez quelques exemples de supports sur lesquels s’appuyer pour cette stratégie? Merci

Quel est le rendement espéré ?

Bonjour Camille,

3/ Un fond de PE institutionnel millésimé avec des appels de fonds progressifs.

A quels fonds de PE pensez vous ?

Hello tu as les ETFS obligataires datés iBonds.

Liste des ETFs UCITS : https://www.blackrock.com/fr/intermediaries/products/investment-funds#!type=ishares&tab=overview&view=perfNav&fac=43515&style=All&pageSize=25&pageNumber=1&sortColumn=fundName&sortDirection=asc&search=ibonds

Outil pour faire ton ladder : https://www.ishares.com/us/resources/tools/ibonds

Sinon tu as les fonds obligataires datés proposés en assurance-vie.

Hello @Al113,

Ma préférence va au secondaire dans le contexte actuel.

- Opale Stratégies Secondaires

- Oddo BHF Secondaries Fund II

- Private Corner Secondary Fund 2022 (Comitted Advisors)

Le minimum est de 100K mais les clients ne sont prélevés qu’à 60-70K grâce au réinvestissement des distributions par le gérant.

Après si ton budget le permet (250K et patrimoine financier de 1 250K min), via l’assurance-vie luxembourgeoise tu peux accéder à des véhicules semi-liquides à appel de fonds unique qui sont également très pertinents.

Préférence pour Committed Advisors qui sont des anciens d’Ardian et dont le secondaire est vraiment la spécialité.

Je pose à nouveau ma question : quel intérêt d’un CTO (à part investir dans des actions US en direct ce qui n’est pas mon cas) étant donné la flat tax de 30% à la sortie ?

@Cha éviter les frais de gestion, défiscaliser la plus-value en cas de donation et de décès.

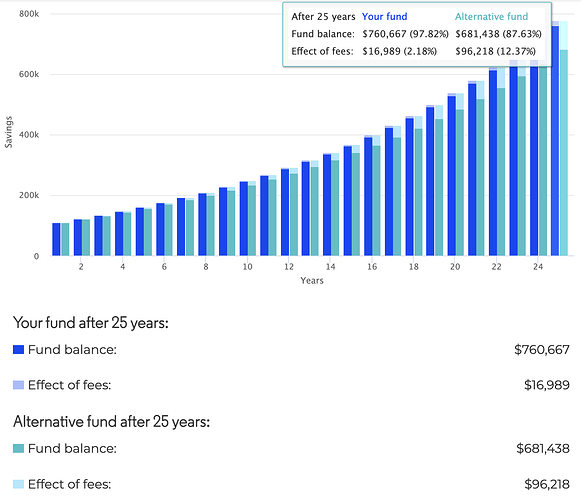

Comparatif d’un CTO (0,1% de l’ETF) versus une assurance-vie en ligne (0,5% de gestion + 0,1% de l’ETF) avec 100K de versement initial, 300€ par mois et un rendement brut de 7%.

Pour info, l’assurance-vie est aussi à 30% en cas de sortie (24,7% jusqu’à 150 000€ de primes versées).

24,7% il me semble jusque 150K.

Je n’arrive pas à lire le tableau, quelle couleur correspond à quoi ?

Il faut tenir compte des abattements annuels pour l’assurance vie > à 8 ans

Oui pardon, erreur d’inattention rectifiée.

En bleu foncé le capital en CTO et en turquoise en assurance-vie.

En bas : le capital final et l’impact des frais.

4 600 * 7,5 % = 345€

9 200 * 7,5% = 690€

0,5% de frais sur un capital de 500 000€ représentent 2 500€ par an et bien plus sur du long terme.

Il faut mettre les choses en perspective et prendre de la hauteur même si la sagesse populaire veut nous convaincre du contraire ![]()

Complément théorique ton calcul. Personne ne restera sur un CTO pendant 25 ans sans rien faire et tu le sais très bien.

Prends un capital de 100, tu sors au bout de 10 ans et applique ton abattement de 9,2 sur ta PV. Idem si tu veux te faire une rente et sortir tous les ans. Tu peux de sortir 10k sans rien payer. C’est ça la réalité.

Tout est théorique et qui a parlé de ne rien faire ?

L’abattement ne s’applique que sur l’IR, pas sur les prélèvements sociaux donc tu vas quand même payer 17,2%. Ce que tu occultes du raisonnement, c’est que sur l’assurance-vie tu vas payer les frais que tu sortes ou pas.

De plus, si on utilise des ETFs capitalisants via le CTO, on reproduit la capitalisation fiscale offerte par l’assurance vie à l’identique.

La bonne logique c’est de de raisonner en capital net, peu importe que la perf viennent des économies de frais ou d’impôts … Et dans cette optique, réduire les frais est plus impactant via le jeu des intérêts composés.

Je t’invite à faire les calculs avec excel en fonction de plusieurs scénarios et tu verras quand est le breakeven ![]()

Si tu prends mon exemple à 10 ans, avantage AV et en prenant en compte les 17,2.

CTO tu vends tu paies, tu ne peux pas arbitrer avec un fonds euros si tu tiens pas psychologiquement.

Je ne comprends pas les 7,5% sur les abattements ?

Je suis assez d’accord avec @Camil_MIKOLAJCZACK sur le fait qu’en investissant à long terme, l’effet de l’avantage fiscal sera compensé par les frais.

Toutefois, sans entrer dans les questions de successions, l’assurance-vie permet l’arbitrage entre deux fonds sans frottement fiscal. C’est bien pratique pour rééquilibrer son portefeuille. Je suppose qu’un bon compromis frais/fiscalité est probablement une combinaison de PEA/CTO contenant à la fois des actions et des obligations en Buy & Hold et d’une AV qui contient des deux (majoritairement des obligations) pour faire les rééquilibrages en cas de crash.

C’est pas trivial de trouver la combo idéale !

L’AV offre aussi l’opportunité d’avoir des avances sur ses actifs, même s’il est également possible d’obtenir du crédit via un CTO (via un compte sur marge).

C’est évident qu’il y a mathématiquement compensation sur le très LT. Il faut juste garder à l’esprit que l’exemple du CTO sur 25 ans est juste un fantasme. 95% des gens n’ont pas un gros patrimoine, ne peuvent pas compound pendant 25 ans et seront obligés de vendre ou d’arbitrer au bout de quelques années. Sans parler des problématiques de succession, de designation de bénéficiaires etc… La réalité c’est que la plupart n’arriveront jamais au breakeven.

« Il faut mettre les choses en perspective et prendre de la hauteur même si la sagesse populaire veut nous convaincre du contraire »

C’est surtout cette phrase qui m’a fait bondir.

Entièrement d accord avec @vincent.p avec la facilité de l AV pour rééquilibrer son allocation.

Je vois un autre avantage pour l AV : l automatisation des versements et limiter au maximum le market timing. Mais ça a un coût : 0,5%. Le market timing à tendance à être plus onéreux.

Autre point d inquiétude : J imagine bien certain politique modifier la flat tax, qui a été présenté par l opposition comme un cadeau aux riches. L assurance vie à une image plus populaire. La flat tax à 30%, oui mais existera t elle encore dans 4 ans ?

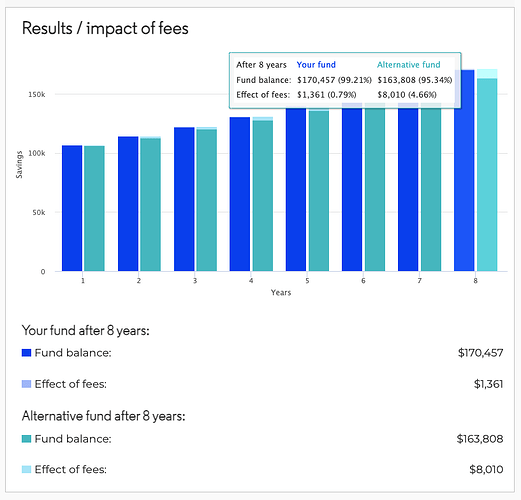

Je prends l’exemple le plus défavorable face à ma thèse avec un contrat d’assurance-vie low cost.

On investi 100 000€ à 7% brut pendant 8 ans.

Un ETF à 0,1% en CTO vs un ETF à 0,1% + 0,5% de frais UC en assurance-vie.

L’écart de performance est de 6 657€ en faveur du CTO.

Rachat au bout de 8 ans pour un couple marié : 9 200€ d’abattement au titre de l’IR puis 7,5% et 17,2% de PS sur l’ensemble de la PV.

- Assurance-vie

Plus-value : 63 808€

IR : (63 808 - 9 200) * 7,5 % = 4 095,6

PS : 63 808 * 17,2% = 10 974,976

Montant net : 148 737€

- Compte Titre Ordinaire (CTO)

Plus-value : 70 457€

IR et PS : 70 457 * 30% = 21 137,1

Montant net : 149 319,9€

Donc même sur 8 ans et avec un patrimoine plus modeste ça fonctionne. En termes de succession c’est plus favorable que l’assurance-vie mais ce serait trop long à développer ici.

@Lionel5 on peut automatiser via Trade Republic par exemple. En revanche vous avez raison concernant la fiscalité, cela ne tient qu’avec la flat tax !