Le Blast Club…Peut être que dans quelques années on va le retrouver dans le topic

vos pires placements avec FTX et autres influenceurs charismatiques…

wait and see, je te souhaite de réussir avec ![]()

Ce sont des gens lisses qu’il faut se méfier. C’est toujours eux qui montent des arnaques. Le bien- pensant, bien sous tout rapport, qui fait des dons, qui veut sauver des pingouins. Celui là, il faut s’en méfier comme la peste. C’est la définition du dirigeant de FTX mais aussi de Binance.

N’oublions pas feu Bernard Madoff ![]()

J’ai proposé une nouvelle fonctionnalité en rapport avec nos échanges.

@mounir indiquait une mise à zéro, d’où ma proposition ![]()

j’avoue que je n’ai pas regardé mais seulement lu ce qu’il y a sur le forum.

et je n’ai rien trouvé de probant sur le modèle économique, mis à part que tu payes pour voir (comme au poker) sans rien voir … et qu’il semble falloir attendre un temps non précisé pour avoir une chance (infime ?) de gagner quelque chose.

SI je me souviens bien, Mounir dans sa vidéo indiquait que sur 100 projets, il y en avait quelques uns qui réussissaient. On est certes pas dans le ratio du loto, mais le ticket a pas le même prix.

Toi @Sebastien tu as investit combien , sur combien de projets ?

Et tu estimes à combien la chance que ces projets réussissent et à quel délai tu espère avoir un retour ?

Si je prends mon exemple, j’ai mis 2,5K€ sur Finary, en me disant que j’avais 1 chance sur 10 000 que cela rapporte, que ce serait dommage de tout perdre mais pas grave.

et que je ne savais pas si le retour sur investissement serait dans 5 ans ou 10 ans

« Sans même regarder de quoi il s’agissait »

Première page du site. Déjà quand tu vois ça t’es pas loin de la publicité mensongère.

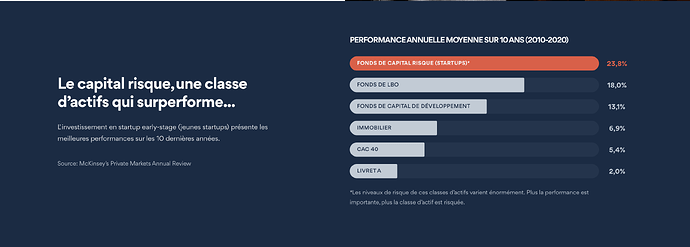

Pour rappel je l’ai déjà dit mais la médiane des fonds de VC FR c’est 7% de TRI.

Se comparer aux fonds de VC US c’est aussi débile de dire que le marché de l’immo à New York et à Delhi est le même.

En général, on dit que le non côté startup, c’est 80% de perte totale. même s’il y a peu de statistiques fiables à ce sujet. Mais on doit être autour de ça. peut-être 90%, c’est possible.

Une grande partie des pertes totales ont lieu dans la période post première levée. C’est la période la plus critique.

Chez Blast, les projets qui sont présentés, pour le moment, ont passé cette première période. Ils ont tous un CA important (en millions ou très proche) et donc bien sûr un POC démontré. On a fait des bridges, des séries A, et surtout du seed. A chaque fois la valo est à minima bonne, parfois excellente. On est sur des valos souvent basses. Pour te donner un ordre d’idée, il n’est pas rare d’avoir des valos à 8-10 fois moins que la valo pre-money de Finary avec des CA bien plus importants et une rentabilité espérée à court terme. En bref, on ne finance pas les startups du monde d’avant qui cramaient toujours plus de cash sur des périodes infinies. En tout cas, on ne nous a pas encore présenté une telle startup. Le club apporte beaucoup à la startup, ils doivent donc faire un effort sur la valo en échange.

J’estime pour ma part les risques mesurés même si on est dans un domaine très risqué. Donc moins de risque sur du très risqué, ça reste très risqué bien sûr.

Je ne peux pas te dire sur combien d’entreprises j’ai investi, ni les montants, car on pourrait en déduire mon patrimoine que je ne souhaite pas partager. En revanche, je peux te dire que je n’ai pas d’espérance particulière sur le résultat. Comme dit Mounir, il faut considérer que c’est une perte totale et on aura peut-être une bonne surprise.

Même si ce n’est pas le cas, j’aurais appris énormément. J’ai déjà eu une idée professionnelle game changer grâce aux échanges dans le club. Je suis donc déjà satisfait.

On a un pitch en anglais bientôt. Il n’y a pas que des startups FR.

Ah bah si il parle anglais c’est bon ![]()

Plus sérieusement, je vais quand même te donner quelques clés de lecture vu que tu as l’air de sincèrement t’intéresser à la classe d’actifs.

Le VC comme tu l’intuites suit une « power law » (une loi de puissance en français), c’est à dire que le modèle d’un fonds est basé sur la forte diversification d’un risque extrême. Notre seul objectif : réaliser un x30 (voire 40, 50, …) sur une SEULE startup d’un portefeuille d’une vingtaine de lignes en moyenne. Ce que donne le reste des 19 lignes n’importe pas. C’est du bonus.

Ce jeu statistique conditionne totalement notre façon de réfléchir. On préférera 1000 fois avoir 1% de chance de gagner 100M€ que 10% d’en gagner 10M€. Cela conditionne aussi totalement la typologie de startup que l’on recherche. On recherche l’aiguille dans une botte de foins. Une équipe avec une ambition exceptionnelle (en face je veux quelqu’un prêt à refuser une offre à 50M€ pour ses parts), des capacités d’exécution hors-norme, une résilience à toute épreuve, une capacité de séduction à tout niveau (auprès des investisseurs, de ses employés pour le recrutement et la fidélisation, et des clients) et la force de caractère de savoir gérer des crises difficiles en prenant des décisions fortes. Tout cela en même temps, et en plus avec une boite qui opère dans un marché énorme (aujourd’hui ou à venir) pour rendre compatible une sortie à plusieurs centaines de millions d’euros (si tu as personne pour te racheter à ce prix, tu peux être le meilleur du monde tu affrontes ton ombre).

Il y a plus de complexité au quotidien que ce que je décris, notamment sur les politiques de réinvestissement, la surexposition aux gagnants du portefeuille, la gestion du cash runway, le déclenchement de m&a au bon moment, les liquidations préférentielles qui viennent caper les bas scénarios, etc… mais le grand principe reste de jouer ce jeu statistique qui est la power law.

Pour te donner une idée mon fonds voit environ 4000 boites par an, et on fait une dizaine de deals. La sélection est 10x plus forte que l’entrée à Polytechnique. C’est le cas pour tous les fonds pro.

Une fois que j’ai dit ça, tu comprends bien que « ne payer pas cher » une boite en early stage n’est en fait pas un bon indicateur, pire c’est en réalité une sélection adverse. Tu cherches une pépite, un actif rare. Evidemment tu ne seras pas le seul à l’avoir identifié et (malheureusement) les pépites se font (très) rares, surtout en France. Les VCs vont donc se battre pour l’avoir ce qui résultera en une valorisation déconnectée de toute réalité économique. Ce n’est pas grave. Si tu as compris ce que je viens d’expliquer nous jouons un jeu statistique. Pas très grave de payer (débilement) cher en entrée, nous visons de toute façon une sortie telle que notre prix d’entrée n’aura que peu d’impact. Nous ne cherchons pas des deals « moyens », des deals « bon marché », ça n’a pas de sens avec la classe d’actifs, nous cherchons uniquement les deals qui maximisent notre probabilité de se rapprocher de la power law. Et ces deals ce sont aussi évidemment les plus chers car ce sont aussi les meilleurs entrepreneurs, ceux qui connaissent les règles, qui manient le FOMO avec une main de maitre et qui ont pour souvent un réseau déjà très développé. D’ailleurs, c’est les meilleurs fonds (ceux qui ont eu le meilleur track et performance) qui payent aussi le plus cher.

Bref, une fois que tu as compris ça, un deal « pas cher » sur Blast comme tu le vends, c’est un deal qui n’a pas passé le cut du VC classique. Un deal que les fonds pro n’ont pas considéré compatible avec la power law. Qui n’a pas un bon risk / reward. Car qu’on se le dise bien, le risque en early stage est maximal. Ce n’est pas parce que ce que tu payes moins cher que ton risque est moindre. Par contre ce dont tu es sur c’est que ton reward, lui, l’est. En gros tu te retrouves à payer « pas cher » une boite qui a un risque encore extrêmement élevé mais sans le potentiel d’un reward démesuré. Et en plus, tu ne joues pas ou peu le jeu statistique (le nombre de deal moyen d’un membre du club va être beaucoup plus faible qu’un fonds traditionnel). Je ne parlerai même pas de la difficulté pour les membres du club de réinvestir aux tours d’après, ce qui vous fera perdre toute performance latente potentielle à cause d’une dilution bien trop forte. Je ne rentre pas dans le détail mais le modèle de la power law ne marche que si tu investis à ton prorata à chaque tour. Long story short : vous investissez dans une classe d’actif sans en jouer ces règles. C’est comme si tu investissais dans de la dette sans demander d’intérêts.

Pour creuser, je t’invite à lire cette introduction qui est sortie récemment et qui est très bien faite si ça t’intéresse : https://www.amazon.fr/Power-Law-Venture-Capital-Making/dp/052555999X

Le Finary Talk sur les PE en parle très bien.

J’ai en effet compris que la stratégie est basée sur une diversification extrême.

Sur ce débat, je ne comprend pas en quoi Blast Club serait un « concurrent » aux VCs (et donc encore moins en quoi cela va disrupt ce marché). Certes Blast Club participe à la démocratisation de l’investissement en PE (quoi qu’on en pense …) mais j’ai du mal à voir Blast Club comme un équivalent au VC.

Cela ressemble plus à une plateforme de mise en relation entre investisseurs et start-ups (type Crowdcube, …) avec une niveau de filtrage liée à l’expérience d’Anthony Bourdon

très intéressante ta réponse et je t’en remercie. Cependant on s’est mal compris

Le fait d’arriver à faire baisser les valorisations, c’est en échange de la puissance apportée par le club. 3500 membres, ça en fait des clients potentiels et des réseaux de réseaux pour communiquer.

Les entreprises visées qui viennent voir Anthony ont souvent des problèmes de marketing et de communication. Le club vient notamment leur apporter ça en échange d’une valo plus basse.

Il y a déjà eu des VC avec nous sur les projets. Ils sont donc alignés avec nous sur le potentiel énorme du projet. Notre pacte actionnaire est aussi un des plus robustes de la place. Je l’ai même vu être imposé à un VC.

Cette année on va au moins investir 150 millions (peut être plus, je n’ai pas les chiffres finaux) dans 40 deals. C’est l’objectif. ça sera peut être 30, peut-être 20. Mais ne crois pas qu’il n’y a pas une hypersélection. On pratique tous l’ultra diversification aussi. On a bien compris comment ça fonctionnait. Concernant la dilution, l’objectif est bien entendu de suivre sur plusieurs séries. On en a les moyens.

Je vais lire avec plaisir le livre que tu m’as conseillé. Je t’invite de ton côté à te renseigner sur le club en contactant quelques VC concurrents pour confirmer le sérieux et la réputation grandissante du club.

En effet la moyenne n’a que peu de valeur. La médiane est bien plus révélatrice

Aux demeurant messieurs merci pour les échanges @Highlight & @Sebastien

Merci pour ce post des plus instructifs.

En effet, la stratégie est à l’opposée de la construction d’un portefeuille « bon père de famille ». Du coup, même dans l’hypothèse où le Blast Club obtient une performance moyenne similaire aux VCs pros en choppant un *20/*30 sur 20 deals, malheur aux membres qui ne l’auront pas sélectionné.

Blast ne suit pas la stratégie d’un fonds. Réglementairement parlant cela ne doit même pas être possible dans l’état. On ne peut pas faire n’importe quoi avec les investisseurs non qualifiés, même s’ils sont très nombreux dans le club.

A priori le monde de maintenant est pas non plus très top sur le financement des « entreprises zombies » qui vivent parce qu’elles ont des apports financier incohérent, la faute à une profusion d’argent frais .

Bon épisode de podcast sur le sujet : L'Art d'investir en bourse : Entreprises zombies: la faute au Private Equity ? sur Apple Podcasts

Les vraies entreprises zombies sont les entreprises sponsorisées par l’Etat. Et nous en France, on en a énormément.

Tu as écouté le podcast ? Ce qu’il dit ne semble pas aberrant sur le fait qu’il y a des sociétés qui se nourrissent sur le private equity qui est beaucoup à la mode.

Concernant les entreprises sponsorisées par l’état t, tu penses à EDF qui est racheté parce que personne ne financerait le gouffre des EPR ?

Celles qui touchent des crédits impôts recherche ?

A d’autres ?

No comment.

Je souhaite bonne chance à ce couple.