Le 25 avril j’ai mon coupon oat France 2055 sur trade republic je te dirais

Super, merci beaucoup !

j ai aussi commencé a arbitrer vers ces 2 supports le mois dernier avec en plus Optimal income

j’étais plutôt satisfait des résultats de leurs fonds datés 2028 ce qui a motivé mon choix .

Ah intéressant, il est positionné sur quel type d’obligation ?

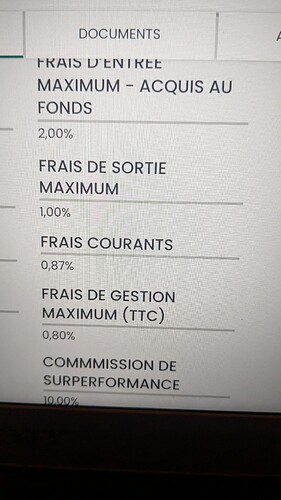

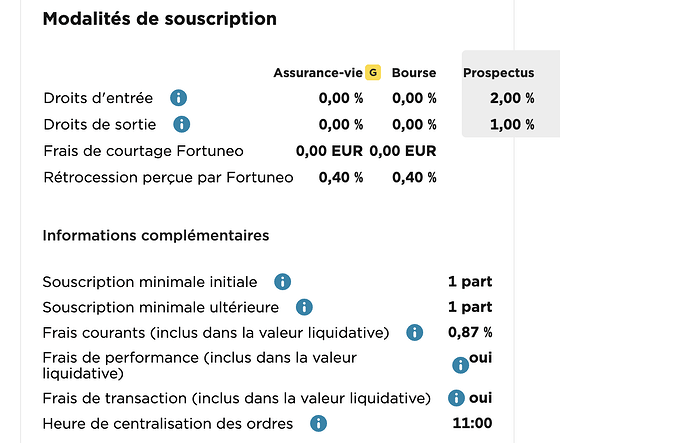

Un peu pareil que pour les ETF Actions, on est trop habitué à cette mécanique. Sur la partie obligataire généralement les frais sont plus élevés.

Le Schelcher 2028 semble intéressant aussi (dispo AV Fortuneo)

https://www.schelcher-prince-gestion.com/gestion/actives/cval_101665/fr/schelcher-global-yield-2028-p

Performance annoncée au niveau de l’€STR + 3.5% soit à aujourd’hui 6%.

50-50 obligation pays développés/émergeants, le support est pas mal dans une phase de stabliisation du patrimoine avec un rendement plus que correct

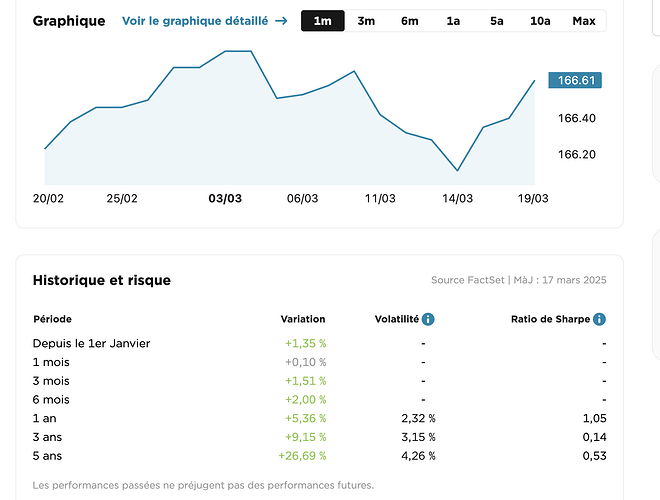

Les performances passées ne présagent pas des performances futures.

Je répète : il ne faut pas choisir ses investissements en se basant uniquement sur ce qui s’est passé avant.

La chute des obligations ces dernières années est tout sauf surprenante. On est passé de taux ultra-bas, voire négatifs, à la hausse la plus rapide de l’histoire des banques centrales. Forcément, les obligations en circulation ont perdu de la valeur.

Mais c’est surtout le point de départ qui était anormal.

Aujourd’hui, les taux ont remonté, ce qui change complètement la donne. Les nouvelles obligations offrent de vrais rendements et celles en circulation finiront par rembourser leur valeur nominale à l’échéance.

Quant à la volatilité d’un ETF obligataire, tout dépend de sa composition. Plus la durée des obligations (duration) est longue, plus elles réagissent aux taux. Plus elles sont risquées (high yield), plus ça peut secouer.

Merci beaucoup pour votre réponse concise.

Je me suis pas mal renseigné entre mon message et le votre et effectivement tout confirme vos propos.

Je pense donc mettre une part d’obligations dans ma stratégie : soit diversifié géographiquement, soit asiatique car je n’ai aucun investissement dans cette zone.

Vu qu’une forte inflation fait baisser le cours obligataire (car contrats avec taux d’intérets plus hauts), et les actions, si y’a une grosse inflation en Europe ou aux Etats-Unis, l’obligation chinoise sera bien loin de tout ça. En plus, le CNY risque d’être évalué à la hausse sur le long terme, contrairement à Trump qui semble vouloir dévaluer le dollar.

Le risque, de ce que je comprends, c’est que si la chine envahit Taiwan, et donc rentre en guerre, les obligations ne vaudront plus rien.

En tout cas c’est ce que j’ai compris avec pas mal de lecture, j’espère ne pas dire de bêtises.

J’hésite donc entre un « Core Global Aggregate Bond USD » ( IE000FHBZDZ8) et un « China CNY Bond USD » ( IE00BKPSFD61) ou « China Bond EUR Hedged » ( IE00BKT6VQ12 ) . Je suis un peu perdu dans ses choix. Mais je pense que ça va finir dans le premier pour ne pas prendre trop de risques tout de même. Si quelqu’un à un avis sur la question, je suis preneur !

J’irais plutôt sur le AGGH ou le VAGF qui sont tous les deux hedgés. Il me semble que le AGGH a pus d’obligations chinoises si tu veux te pencher sur celui-là. Tu peux consulter les plaquettes des deux et faire ton choix ! De mon côté, j’ai du VAGF puisque je ne suis pas fan de la Chine de part son gouvernement notamment.

C’est vrai que question éthique, en y réfléchissant, je n’ai pas forcément envie de soutenir la chine non plus… Merci pour la réponse

Je pense que partir vers des obligations c’est déjà se diversifier. Avoir des actions US et des obligations de l’état US, sont 2 choses totalement différentes.

Autant je comprends qu’on puisse se dire d’aller en Chine pour des actions quand on est très exposés S&P500, autant sur de l’obligataire, c’est différent.

Les Treasury Bond US restent à mon sens les meilleurs en terme de ratio risques/rentabilité.

Je ferais au plus simple. Les recommandations de @RaphaelM sont excellentes et ce sont les ETFs que j’utilise personnellement ![]()

Attention au risque de change €/$

Il a l’air être le plus sage des 3

il sous performe les 2 autres dans la durée , mais depuis mon arbitrage c’est le fonds qui s’en sort le mieux vis a vis des 3

Investir en obligations : obligations, trackers obligataires et fonds Euros donne beaucoup d’idées pour répondre à ton besoin

J’ai investi début d’année dans des iShares Treasury bonds 0-1Y du coup en $.

Je comprenais pas quand je voyais une performance négative alors que la part d’ETF augmentait.

C’est quand je me suis penché plus en détail dessus que j’ai compris que c’était du au taux de change. C’est pas si grave car c’est pour un projet dans 2 ans, que je rentre en DCA et que depuis je diversifie avec un fond monétaire en EUR mais c’était une bonne leçon que c’est un paramètre à absolument prendre en compte même pour les plus petits patrimoines.