oh mais tkt, je compte bien le faire sur le Nasdaq100 et SP500 pour comparer. Je n’ai juste pas eu le temps. Je publierai les résultats pour les intéressés. Mais sur ton simple exemple, on se rend déjà bien compte de l’impact

En commençant à investir en août 2020 (post Covid) - soit il y a plus de 3 ans - un all-in sur un ETF Nasdaq serait actuellement moins bénéfique qu’un all-in sur un ETF S&P 500 et de performance identique à un ETF MSCI World mais au prix d’une volatilité bien supérieur. Fini l’argent gratuit.

Pour que tu me le fasses ![]()

Je comprends le raisonnement et c’est intéressant.

Ceci étant, ça fait beaucoup de « si ».

Les intérêts composés continueront mais il peut aussi y avoir de la croissance.

En gros, dans ton tableau, je vais rajouter un « si » et par exemple, en 2017 je vais considérer qu’on a une année au top avec un +20% puis en 2019 aussi un +30% et à force on peut rattraper le « retard ».

Est-ce que je fais fausse route ?

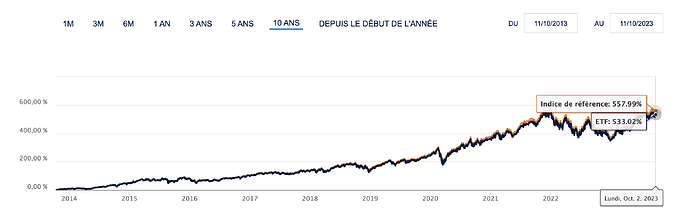

Si je pose 300 000 € le 11/10/2013 sur cet ETF Nasdaq, je n’ai pas 1 899 000 € le 11/10/2023 ? (+533%) ^^’

Pour ceux qui sont sur degiro.

Quels sont les meilleurs etf en terme de volume et frais ? Pour le sp500 et le world ?

Merci

refais le calcul avec les vrai données et t’auras ta réponse.

refais le calcul avec les vrai données et t’auras ta réponse.

C’est bien le capital que tu aurais eu. Mais le backtest est fait sur la meilleure décennie avec des taux négatifs. A partir de 2020 et la remontée des taux, il y a davantage de volatilité, le Nasdaq fait comme le World et moins bien que le S&P500. Cela veut dire que faire all-in sur le Nasdaq sur la prochaine décennie est un pari avec des taux qui risquent de rester haut. Notre débat n’était pas de dire que le Nasdaq n’est pas bien ou pas performant, c’était de dire que la volatilité impacte la performance du portefeuille ce dont il n’est pas tenu compte dans les belles simulations d’intérêts composés. Aucun ETF ne fera du 8 % par an linéairement et donc dans la réalité tu peux avoir d’énorme écart avec la simulation (plus le sous-jacent est volatile). C’est pour ça qu’il est intéressant de coupler une stratégie reposant sur les intérêts composés avec du non coté pour écraser la volatilité tout en dégageant de la performance.

il a raison…

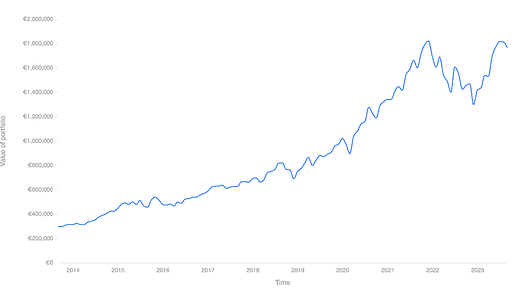

un simple backtest sur curvo.eu montre que 300k euros placés en one off sur LU1681038243 en octobre 2013 sont devenus 1,7M euros en septembre 2023 ![]()

Tout a fait d’accord.

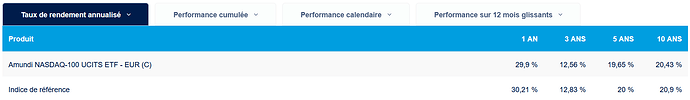

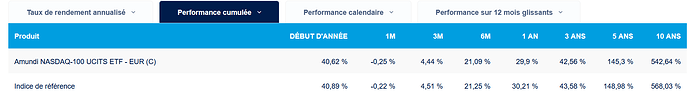

Et les fournisseurs d’ETF fournissent un taux de rendement annualisé, pas une moyenne ![]()

Pour l’ETF Nasdaq pris en exemple par Mehdi, le rendement annualisé est bien de 20.43% et donne bien au bout de 10 ans une perf cumulée de (1+20.43%)^10-1 = 542%.

Par contre, là où on est tous d’accord, c’est que sur les 10 dernières années, on a juste eu un énorme bull market.

Si on prend la période 2000-2010 avec l’éclatement de la bulle internet et la crise des subprimes, les chiffres ne sont plus du tout les même:

21/01/2000: 3850

15/01/2010:1865

Perf cumulée sur 10 ans: -52% …

N’oubliez pas de bien déterminer vos objectifs. Si c’est de l’investissement (long terme), je ne pense pas que ce soit judicieux une analise de l’indice sur 2 mois ou même deux ans.

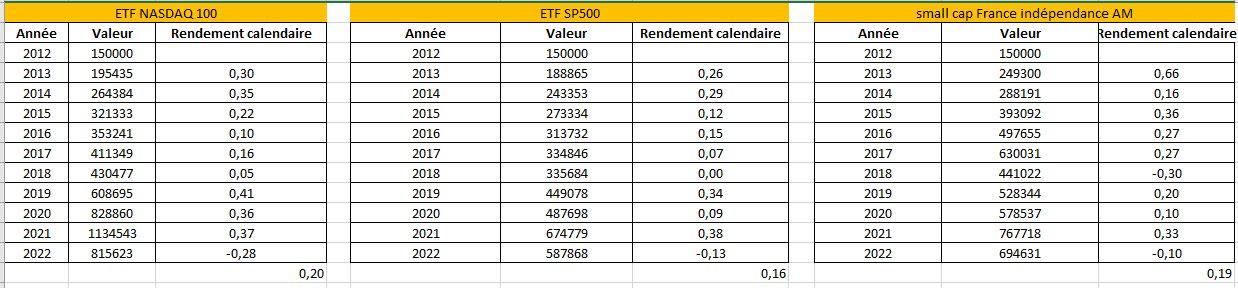

J’ai fait mon analyse en comparant SP500 (amundi), Nasdaq100 (amundi) et small cap france de indépendance AM de 2013 à 2022. Je suis parti de 150 000 euros (limite PEA).

Les résultats montrent bien l’impact de la volatilité. Pour le NASDAQ 100, perte de 318 920 euros de 2021 à 2022 en raison du -28%

Pour la small cap, même si elle superforme sur des années, les chutes de -10% et -30% font que en 2022, l’investisseur n’aurait gagné que 106 763 par rapport à un investisseur SP500 qui aurait prit beaucoup moins de risque.

Enfin, 19% de rendement moyen pour la small cap et 20% de rendement moyen pour le Nasdaq 100 mais une différence de bénéfice de 120 000 euros à cause des deux chutes de la small cap

Bref, finalement, je comprends mieux la nécessité de stabilisé la volatilité, merci.

Top ![]()

Après, rien n’empêche de mettre un peu de Nasdaq dans ton portefeuille.

@m113 un retour très explicite et pas désagréable comme certains, merci ![]()

L intérêt des portefeuilles 60/40 afin de maîtriser la volatilité et faire rouler les intérêts composés ?

C’est un portefeuille qui rassure les investisseurs mais on a vu que cela ne marchait pas toujours (les actions et les obligs qui vont finalement dans le même sens). J’aime pas trop les obligs dans les portefeuilles surtout lorsque l’on est très long terme. 40% c’est énorme et cela impact vraiment la perf.

Alors comment maîtriser la volatilité ? Oublier les etf et faire du stock picking ?

Prendre un ETF World qui allie performances et faible volatilité.

Il existe aussi des ETF pour CTO « low volatility » mais je ne m’y suis pas trop intéressé.

Il faut raisonner sur son patrimoine global et mixer les classes d’actifs en fonction de tes objectifs et de ta tolérance au risque : stocks / ETF / immobilier / private Equity / obligations. Tu définis les % cibles et ensuite tu rebalances le portefeuille une fois par an. Dans l’allocation un ETF World est très bien, pas besoin de faire des choses compliquées.

Ex :

- Dans un CTO tu mets une 20aine d’actions de leaders mondiaux

- Dans un PEA tu mets un ETF Monde

- Dans une assurance vie tu mets SCPI, Oblig/ fonds euros et Private Equity

Si tu peux faire du Private Equity en direct c’est mieux mais difficilement accessible.

On garde évidemment de l’épargne de précaution.

Le % de chaque classe est propre à chacun en fonction du risque et des objectifs

J imagine que le private equity n est pas obligatoire.

Quel intérêt du PE ? Car quand J entend certain gestionnaire de grandes fortunes, le ticket d entrée est très élevé et peu accessible car réservé à des habitués,. J ai peur que les offres de PE que l on trouve sur AV soient de faibles qualités. En gros ce que les grandes fortunes ne « sentent pas »

Il existe des fonds quand même intéressants, il faut bien les sélectionner.

Je rebondis sur ce sujet tardivement mais au final, de 2012 à 2022, c’est bien l’ETF NASDAQ 100 qui a rapporté le plus même avec les -28% sur la dernière année.

On a une plus value de :

- 665 623 € avec l’ETF Nasdaq 100

- 437 868 € avec l’ETF S&P500 soit 227 755 € de moins qu’avec l’ETF Nasdaq 100

- 544 631 € avec le fond Small Cap France indépendance AM soit 120 992 € de moins qu’avec l’ETF Nasdaq 100

Je comprends dans vos explications qu’il y a plus de risque à miser sur le Nasdaq 100 mais de 2012 à 2022 (et même jusqu’à aujourd’hui), le pari a été gagnant.