Et selon toi c’est quelq’un de vraiment bon dans son domaine ? Car je me méfie des sociétés de gestion…

Et sans indiscrétion tu appliques en ce moment une. Stratégie de ce genre avec ce portefeuille ou du moins similaires ?

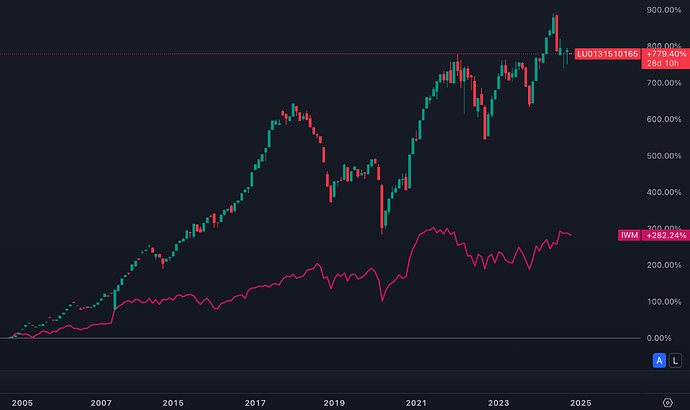

Le mieux c’est que tu te fasses ton propre avis en regardant le Finary Talk #25, et en creusant un peu le sujet. Je ne suis pas un expert des Small Cap, et je n’ai pas assez d’expérience avec ce fond pour te donner un avis limpide, mais les performances parlent d’elles-mêmes…

Regarde ce benchmark depuis 2005 : Indépendance France Small & Mid (LU0131510165) VS Russell 2000 (IWM)

J’ai pour ma part pris une petite ligne dans mon PEA sur leur fond Indépendance Europe Small (LU1832174962). C’est un fond récent donc les données historiques sont limitées.

Oui merci.

J’ai bien regarder l’interview et il est vrai que je partage sa stratégie dans la sélection de ses Small Cap en alliant qualité et value. C’est comme un ETF multi facteur : size, quality et value mais un peu plus cher ![]() . Ça fait un moment que je l’avais visionné mais je ne pense pas me tromper. Il a même un fond équivalent mais pour les Small Cap européenne et non seulement française… Mais ce fond venait juste d’être commercialisé… Mais c’est vrai que quite à investir sur les Small Cap autant investir dessus…

. Ça fait un moment que je l’avais visionné mais je ne pense pas me tromper. Il a même un fond équivalent mais pour les Small Cap européenne et non seulement française… Mais ce fond venait juste d’être commercialisé… Mais c’est vrai que quite à investir sur les Small Cap autant investir dessus…

Tu as tout à fait raison ça me tente mais pour le moment je vais essayer de faire au plus simple. Je suis à mes débuts et pour le moment j’ai ma poche obligataires que je trouve assez optimisée.

Mais je viens de modifier ce commentaire @vincent.p car ton commentaire précédent confirme bien que j’avais raison de dire à @ZakZak que l’introduction d’un ETF Momentum à son allocation d’actifs n’est pas vraiment du trend following. Et ce, à cause de comment est composé le ETF momentum et que tu as très bien résumer @vincent.p un peu plus haut.

Par contre, sur quel classe d’actifs tu es en train d’essayer de développer ta stratégie sans indiscrétion ?

Car je suppose que dans ton trend following tu dois sûrement lui ajouter un filtre « carry » en plus de sa tendance haussière ou baissière non?

Je penses finalement y consacrer un weekend pour essayer d’introduire un trend following sur une poche obligataires que j’ai en assurance vie et je pensais prendre comme filtre carry tout bêtement l’inflation…

Cette inflation pourrait aussi servir de filtre carry pour des MPs à vrai dire… Par contre, pour les actions je ne vois pas comment introduire un filtre carry mais je vais continuer à creuser.

Honnêtement, je suis à mes débuts mais je trouve la gestion de mon portefeuille assez intéressante et je me verrai donc bien continuer en testant ce type de stratégie… Pour une petite de mon portefeuille du moins…

Après, je ne sais pas si le fond obligataire de Thomas Veit est basé sur du trend following en fonction des durations @NLegend ?, mais si c’est le cas et le gars est bon je pense que ce ne serait pas bête d’y investir une ligne…

J’ai un panel d’une dizaine de stratégies Trend, utilisant chacune des signaux et des classes d’actifs différents, de manière à diversifier les tactiques au sein du style trend.

L’idée de base de la plupart des stratégies reste de réguler le niveau d’exposition aux actions selon les tendances à moins d’un an, puis de choisir une classe d’actif pertinente lorsque les actions sont dans la panade (en gros cash ou obligations intermédiaires).

J’ai un groupe de stratégies qui tourne sur les actifs disponibles dans mon AV Bourso, c’est-à-dire actions US, Europe, Japon ou Emergents, obligations High Yield, Intermédiaires ou cash. Sur le CTO de ma société, je peux déployer des stratégies qui exploitent d’autres classes (commodities, immobilier, small caps, TIPS, obligs longues).

Je vais probablement ajouter une famille de stratégies en PEA, mais on est limités en classes d’actifs, donc à voir. Je ne fais pas de Trend en CTO perso car j’ai déjà assez de place en enveloppe fiscale : les frictions fiscales pourraient diminuer significativement l’amélioration du rendement ajusté du risque qu’on espère en faisant du Trend. A creuser.

Je n’ai pas déployé de stratégie Trend purement obligataire. Qu’est-ce que tu entends par un filtre carry ?

C’est ambitieux. J’ai pris plusieurs semaines pour me décider sur ce que j’allais faire. ![]()

Tout à fait. L’idée principale est que si un actif (actions, obligations, matières premières, etc.) a tendance à monter ou descendre pendant une période donnée, cette tendance a de forte chance de perdurer. Mais à combien de temps évalus tu cette période de tendance haussière personnellement ? Car un an me semble une trop longue période… : Le risque est que, si une tendance s’inverse brusquement, la stratégie peut subir des pertes importantes non? Donc plus cette période est courte plus tu limites ce risque d’inversion de tendance.

Après, à mettre en place c’est clairement assez intrusif car tous les mois tu dois te discipliner à regarder les tendances et à ajuster tes positions. Tu aurais des tips , site, des outils ou autres permettant de regarder les tendances par hasards? Mais aussi pour savoir de combien de combien réduire ses positions en cas d’inversion ? En effet, car en ajoutant un suivi de tendance aux actions et aux obligations, il ne me semble pas raisonnable de vendre à découvert toutes ses obligations du portefeuille…

Ah oui là c’est un sacré panaché d’actifs ![]() . Personnellement, en ce qui concerne les obligations j’ai dans l’optique de me consacrer essentiellement aux obligations IG, états du trésor sur le long terme. Car je préfère investir sur des actions que sur une obligation HYs… Donc tu dois avoir des infos sur les tendances de toutes ses classes d’actifs

. Personnellement, en ce qui concerne les obligations j’ai dans l’optique de me consacrer essentiellement aux obligations IG, états du trésor sur le long terme. Car je préfère investir sur des actions que sur une obligation HYs… Donc tu dois avoir des infos sur les tendances de toutes ses classes d’actifs ![]() .

.

Je préfère laisser le PEA aux actions. Même si j’ai songé à l’idée d’investir sur le seul fond obligataire qui à ce jour reste un meilleur investissement qu’il y a quelques temps. Mais ça me forcerait à investir une plus grande part d’action en assurance vie et je ne préfère pas…

Le carry est un concept qui désigne le rendement obtenu en détenant un actif. Par exemple our les obligations, c’est l’intérêt que tu reçois.P our les matières premières, cela peut dépendre des coûts de stockage ou des différences entre les prix au comptant et à terme (contango ou backwardation).

En général, un carry positif signifie que tu gagne de l’argent en détenant l’actif, tandis qu’un carry négatif signifie tu perd de l’argent en le détenant. Genre coût de stockage élevé,etc pour les matières premières ou un taux de rendement négatif en prenant en compte l’inflation pour les obligations. L’idée est d’investir lorsque il y a tendance haussière et carry positif ou vendre lorsque la tendance est baissière et le carry négatif. Normal jusque là. Mais cette stratégie avec carry évite d’investir quand les tendances et les carry se croisent : te tendance haussière et carry négatif ou tendance baissière et carry positif… Le seul but est de réduire la volatilité et donc améliorer le ratio de Sharpe…

J’ai un abonnement à AllocateSmartly, ça simplifie l’exécution. Ils ont un blog très intéressant sur tout ce qui a trait aux allocations tactiques.

Je n’évalue rien, j’exécute des stratégies systématiques. La magie opère en se diversifiant sur de nombreuses stratégies, utilisant chacune des périodes variées et des signaux différents. Une période trop courte augmente le risque de se faire hacher menu si le marché est en dents de scie. Une période trop longue et tu passes à côté des tendances.

Voire plus fréquemment. Bah oui, c’est l’inconvénient des allocations tactiques. Ca prend du temps sans garantie d’améliorer ton Sharpe post taxes et post coûts de transaction. Ce n’est pas pour tout le monde.

Sur mon Buy & Hold, je n’ai pas de High Yield non plus : leur couple rendement/risque et leur corrélation avec les autres grandes classes d’actif ne les rendent pas attrayantes à mes yeux sur le long terme.

En suivi de tendance, tout ce qui est volatil et présente des tendances capturables est jouable : certaines de mes stratégies peuvent prendre position à court terme sur l’or, même si je ne toucherais pas à cet actif sur du long terme. S’il y avait un ETF sur les cartes Pokemon et que leur prix suivait des tendances, j’en aurais aussi ! ![]()

(Ceci n’est pas une recommandation d’investissement)

j’ ai essentiellement 2 portfolios (50/50)

un pf en AV investi en ETF avec objectif de rendements stables avec une cible de 8% de rendement annuel, et un max drawdown de 5% uniquement investi en ETF. Les résultats sont pour la période jan 2017/oct 2024 en backtest. Le pf est investi en réel avec la méthode testée par le backtest depuis 2020 et les résultats du réel sont similaires au backtest. Bien évidement il faudrait backtester sur une période plus longue mais pas évidents avec les etfs (c’est en projet).

un pf en CTO investi 100% actions individuelles SP500 uniquement avec objectif de surperformance, très aggressif avec une cible de 20% et un max drawdown de 45%. Je ferais une entrée spécifique pour ce porfolio.

Avec les portfolios je gère mon risque pour un max DD de 25%

Concernant le pf AV qui se rapproche du sujet de ce poste. C’'est un algorithme qui calcule le Momentum de 6 ETF suivant l’appproche exposée par Wes Gray dans son livre Quantitative Momentum chez Wiley. (Il y a plein de façon de calculer le momentum). Je le construits plus ou moins comme le Alpha architect etf QMOM etf (j’ai des petites variations car appliquées à des ETFs et non un large éventail d’actions). Pour le choix des ETFs je suis le papier Meb Faber sur l’allocation tactique ici. Là encore des petites variations par rapport au modèle proposé. Entre autres, je n’ai pas introduit de rotation cash (je cherche la bonne manière de l’incorporer), pas de gold (trop long à expliquer pourquoi ici), pas de real estate.

Au final voilà les efts sélectionnées que j’ai aligné sur les équivalents ishares.

#equities

[(‹ CSPX.AS ›,‹ iShares Core S&P 500 UCITS ETF ›)]

[(‹ IWFM.L ›,'iShares Edge MSCI World Momentum Factor UCITS ETF ')]

[(‹ 1475.T ›,'iShares Core TOPIX ETF ')]

#commodity

[(‹ COMT ›,'iShares GSCI Commodity Dynamic Roll Strategy ')]

#bonds

[(‹ SHV ›,‹ iShares Short Treasury Bond ETF › )]

[(‹ AGGU.L ›,‹ iShares Core Global Aggregate Bond UCITS ETF USD Hedged (Acc) ›)]

le momentum est calculé au dernier jour de l’année calendaire précédente (2023) et les 2 EFTs avec le momentum le plus élevé sont achetés ou gardés au premier jour de l’année investie (2024), l’allocation est balancée (50/50) entre les 2 etfs.

les efts sélectionnés ont été les suivants avec un turnover de 30%.

IWFM.L : 6 entrées /16 total = 37.5 %

CSPX.AS :5/16 = 31 .125 %

Soit IWFM.L + CSPX.AS : 11/16 = 68,75 %

COMP = 4/16 = 0.25% et SHV = 1/16 = 0.0625%

Les allocations annuelles ont été les suivantes :

| 2016-12-31 | IWFM.L |

|---|---|

| 2016-12-31 | COMT |

| 2017-12-31 | IWFM.L |

| 2017-12-31 | COMT |

| 2018-12-31 | IWFM.L |

| 2018-12-31 | CSPX.AS |

| 2019-12-31 | CSPX.AS |

| 2019-12-31 | IWFM.L |

| 2020-12-31 | IWFM.L |

| 2020-12-31 | CSPX.AS |

| 2021-12-31 | COMT |

| 2021-12-31 | CSPX.AS |

| 2022-12-31 | IWFM.L |

| 2022-12-31 | CSPX.AS |

| 2023-12-31 | SHV |

| 2023-12-31 | COMT |

Quelques données, de 2017 à 2024 4 etfs ont été sélectionnés avec les fréquences suivantes 19% COMT, 37% CSPX.AS, 32% IWFM.L, 13% SHV. C’est assez conforme à ce qu on trouve dans la litérature. 69% du temps investis en actions equities.

La fréquence annuelle a été choisie pour réduire les coûts et réduire la maintenance. Mais n’est ce pas au détriment de la performance ? car rebalancer le portfolio annuellement peut sembler contre intuitif et pas assez réactif aux mouvements du marché. En fait dans la littérature on trouve de bonne justification pour une fréquence annuelle. Cf article Portfolio Rebalancing, Part 1: Strategic Asset Allocation par December 18, 2015 - Antti IlmanenThomas Maloney

Je cite “When we compare the returns earned by buy and-hold and frequently rebalanced portfolios, these momentum and reversal effects at different horizons tend to offset each other. The frequently rebalanced portfolio suffers a drag from short term momentum, but earns a bonus from longer term mean-reversion. Annually or biennially rebalanced portfolios, however, get the best of both worlds in this sample: they behave like buy and-hold portfolios at shorter horizons (harnessing momentum), but like rebalanced portfolios at longer horizons (harnessing reversals)”.

Je cite encore “There is evidence that many investments exhibit 3- to 12-month momentum,8 which may be exploited by less-frequent rebalancing (annual or lower frequency). This can allow winning and losing trends to “play out” and compound between rebalances.

Voici les rendements par années

2017 14% ,2018 (-2.45%), 2019 15.6%, 2020 (-1.2 %), 2021 31%, 2022 3%, 2023 12.8%, 2024 12%

sharpe ratio de 0.95, 50000 de capital investi en 2017 a généré 122770 fin sept 2024.

J’applique le même algorithme avec une fréquence mensuelle non pour trader mais pour identifier les changements de régime du marché que je peux éventuellement introduire pour hedger mon PF aggressif. (je reviendrais sur les indicateurs de hedging dans mon post futur sur mon autre PF) Avec cette fréquence mensuelle, le rendement est positif 77% du temps, la volatility annuelle moyenne de 12.95% et le rendement annuel moyen de 11% avec un sharpe ratio à 0.85.

La rotation mensuelle des entrées est la suivante :

2017 : 4 achats/ventes sur 24 possibles, 2018 : 3, 2019 :2 ,2020 :6 ,2021 :1 ,2022 :5, 2023 :5, 2024 : 2

Je me suis encore mal exprimé. Je voulais dire que je consacrerait un WE pour y réfléchir et voir si je peux entreprendre une telle gestion avec mes toutes petites connaissances et de préférence sans devoir"payer" pour y arriver…

Il y a à peine 8 mois j’étais prêt à payer pour suivre une des formations proposées par des influenceurs comme Gabriel par exemple. Mais en prenant du recul et surtout en me focalisant sur ces conseils d’investissement, etc j’ai bien fait de ne pas les suivre et je trouve pathétique de faire payer des gens pour leur vendre du rêve…![]()

![]() . Après je ne dis pas qu’il n’y a pas du bon à prendre mais je dis surtout qu’il y a beaucoup de choses à JETER

. Après je ne dis pas qu’il n’y a pas du bon à prendre mais je dis surtout qu’il y a beaucoup de choses à JETER ![]()

![]()

Un conseil ne complique pas trop les choses au départ. Part avec un modèle simple dont tu comprends tous les composants et le risque et au fur et à mesure integre de nouveaux composants à ton modèle. Mais des le départ ait l idée d avoir une gestion systèmatique que tu executes à une fréquence donnée.

Merci du conseil @ZakZak . C’est ce que je suis en train de faire actuellement. J’essaie juste de voir comment je pourrais faire pour éviter de me prendre un - 40% en plein nez au moment où j’aurais besoin de mon épargne.![]() . Je ne suis plus tout jeune et malheureusement je n’ai pas 30 ans devant moi pour peaufiner ma stratégie… Je comptais en autre sur ce forum pour m’apporter les billes nécessaires mais je rame beaucoup…

. Je ne suis plus tout jeune et malheureusement je n’ai pas 30 ans devant moi pour peaufiner ma stratégie… Je comptais en autre sur ce forum pour m’apporter les billes nécessaires mais je rame beaucoup…![]() . En effet, j’ai comme l’impression que toute la communauté ne joue pas le jeu et ne partage que ce qu’il veulent bien te dire et garder l’essentiel pour eux:person_shrugging:. Après, s’ils ont payé pour avoir certaines info c’est compréhensible mais c’est dommage…

. En effet, j’ai comme l’impression que toute la communauté ne joue pas le jeu et ne partage que ce qu’il veulent bien te dire et garder l’essentiel pour eux:person_shrugging:. Après, s’ils ont payé pour avoir certaines info c’est compréhensible mais c’est dommage…

Hello @Gabax,

La stratégie est active mais ils ne précisent pas de détail dans le prospectus / DICI. C’est à la discrétion du gérant.

La principale prise de parole du gérant que j’avais pu trouver, à propos de sa stratégie et de sa vision, est ci-après :

Ah oui c’est exactement ce que je recherchais. Merci @vincent.p . Sinon, tu suis leur stratégie gratuite ou tu paies pour avoir accès à des stratégies améliorées? Avant de m’y mettre je voudrais avoir ton avis concernant leur stratégie gratuite : est-ce qu’elles sont adaptées à nos contrats d’AV et nos PEA niveau éligibilité de certains actifs ou bien ou doit envisager d’ouvrir un CTO…

Très intéressant mais quand même bien costaud pour un primer ![]()

J’ai créé un compte pour voir, intéressé pour voir les stratégies car je n’ai accès que à 4 pour le moment.

Oui, c’est ambitieux d’appeler ça un primer, j’avoue. Disons qu’en sautant les sections avec des gros mots comme centile, c’est un des rares documents un peu rigoureux, mais qui reste intelligible pour ceux qui n’ont pas de formation mathématique. ![]()

Je suis abonné payant, je ne me souviens pas trop de ce qu’on a en membre gratuit…

C’est pas donné, mais beaucoup plus robuste et diversifié que ce qu’on peut bricoler soi-même. On peut sélectionner des stratégies avec des actifs disponibles chez Bourso, ou très proches.

Attention, en CTO, ces stratégies vont générer pas mal de friction fiscale sur le long terme, ainsi que des frais de transaction importants si l’on essaie de faire ça avec des petits montants.